筆者:税理士 齊藤 健浩

路線価と実勢価格との差異に着目し、多額の借り入れを行い不動産を取得して相続税評価額を低く抑えることは、⾧らく相続税のスタンダードな節税手法としての地位を占めていました。

しかしながら、上記のような節税対策のうち過度なものについて、財産評価基本通達6 項を適用することにより、納税者の申告額を否認した税務当局の判断を認めた最高裁判所の判決が令和4 年4 月19 日(以下「最高裁判決」)に出されました。

本稿では、上記判決を受け、不動産を用いた今後の相続対策をどのように考えていくべきかを検討します。

まず、そもそも相続税法における財産の価額は、「その財産の相続時における時価による」(相続税法第22条)とされています。しかしこれだけでは具体的に何をもって「時価」とすればよいのか判然としません。そこで、国税庁は具体的な評価方法を定めた「財産評価基本通達」(以下「通達」)を設けることにより、時価算定に係る納税者の負担軽減、納税者間の公平、行政事務の適正な処理を図ることとしています。

この通達は、課税庁がその職員に対して租税法規の解釈における適用基準を示したものに過ぎず、法的拘束力は有しません。そのため、納税者がこの通達に従わなければならない理由はありませんが、納税者が通達と異なる取扱いを行った場合には課税庁において「否認」がされることから、相続税申告における実務上の判断・計算に関しては、事実上の「ルール」として広く認識され、また、適用されているのが現状です。

そして、この通達1(2)において、時価は通達の定めによって画一的に評価するとされていますが、その例外として、「この通達の定めによって評価することが著しく不適当と認められる財産の価額は、国税庁⾧官の指示を受けて評価する。」とした通達6、すなわち「総則6 項」が設けられています。この総則6 項を設けた趣旨としては、通達によって統一的な評価を行い課税の公平を図ることとしているものの、個別事情を有する財産についてまで通達を形式的に適用して実態にそぐわない評価額が算出されてしまうことを防止するためであると説明されています。

ここで悩ましいのは、総則6 項にある「著しく不適当と認められる」基準が明瞭でなく、どのような場合に総則6 項の適用範疇となるのか判断がつかないことです。「著しく」や「不適当」はいずれも不確定概念であり、その当てはめに関する考え方はまさに千差万別、三者三様であるといっても過言ではありません。本来、納税者が自主的な申告納税をするに際しての予見可能性としての機能を持つのが通達ですが、その通達の適用基準が曖昧であるため、これまでも件数は決して多くはないものの総則6 項に関する争いがあるわけです。そこで、次項からは最高裁判決の内容について確認していきます。

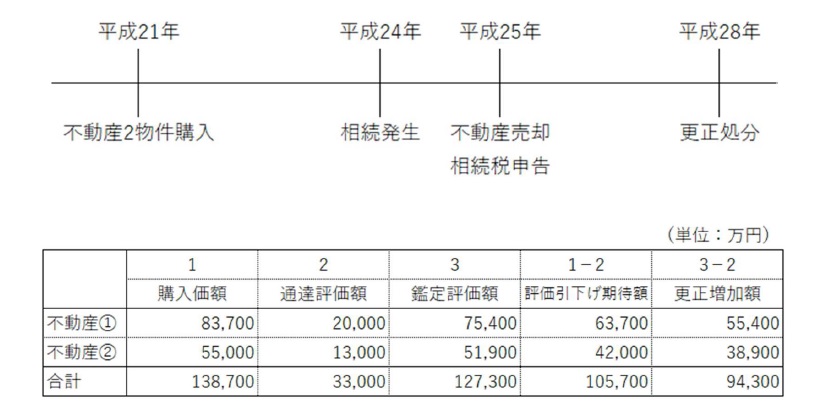

こちらでは最高裁判決に関する事実関係を確認していきます。(事実関係や金額などについては、概要理解に問題がない範囲内で省略等をしています。)

その後、この更正処分に不服があるとして共同相続人は審査請求を行いましたが、国税不服審判所はこれを棄却、その後、更正処分の取り消しを求めて提訴を行いました。

更正処分については法廷へ場を移して争われることとなりましたが、令和元年8 月27 日東京地裁判決、令和2 年6 月24 日東京高裁判決のいずれも国側勝訴、これを受けて最終決着の舞台は最高裁判所に移ることとなりました。以下、最高裁判決の判断内容を簡記します。

最高裁判所はこのように判示することで上告棄却、国側勝訴で確定となりました。

今回の裁判が国側勝訴で結審したことを考慮しますと、今後発生する類似事例については十分に留意する必要があります。

とはいえ、総則6 項の適用範囲が、例えば、通達評価額と鑑定評価額との乖離率などの具体的な数値基準で明示されたわけではなく、これをやったら「アウト」というラインはいまだ不明瞭であり、不動産購入に至る経緯や意思決定の背景、購入の目的、購入対価の調達方法、申告前後の納税者の行動など、結局のところこれらを総合考慮したうえでの判断とならざるを得ず、どのように留意すればよいのか悩ましいところはありますが、判断のポイントになると思われる項目を列挙します。

「課税庁が、特定の者の相続財産の価額についてのみ評価通達の定める方法により評価した価額を上回る価額によるものとすることは、合理的な理由がない限り、租税法上の一般原則としての平等原則に違反するものとして違法」としているように、この乖離の事実だけをもって総則6 項が適用されることはないと思われますが、逆にいえば、納税者の意図しないところで乖離が生じたということを指し示す必要があるとも考えられます。もっとも、税務調査の場面を想定すれば、大きな乖離があるものは「目立つ」ことはいうまでもありません。

「本件購入・借入れのような行為をせず、又はすることのできない他の納税者と上告人らとの間に看過し難い不均衡を生じさせ、実質的な租税負担公平に反するというべき」としていることから、一般的には実行困難と思われるような融資である場合はリスクが高まると思われます。金融機関内部の事情はうかがい知れないところもありますが、まずは常識的な範囲での借入(融資)であるかどうかをよく検討すべきことになります。

不動産の取得が、不動産取得者の正常な事業活動(不動産事業)の一環としてされたものであるという側面よりも、近い将来想定される相続を見据えた節税対策を主としたものであるとの認定につながりやすいといえます。

これも、上記3.と同様の視点となります。正常な事業活動であれば、経営計画とまではいえなくとも何らかの計画や想定、(将来の)イメージ・構想を持っていることが通常であろうと思います。

この事実だけで何かを認定できるわけではありませんが、いつから売却を検討していたのか(不動産会社とのやり取りの事実はあるのか、いつからか)、売却により得た資金の使途、誰が売却を主導していたのかなどにより、そもそもの取得の「意図」を認定する手がかりとなります。

これらの事象はいずれも不動産取得・借入れの動機が、判決でいうところの「看過し難い不均衡を生じさせ」る節税以外に見当たらないことを指し示す有力な状況証拠となり得ると考えられます。例えば、借入返済期間が平均余命年数を大きく上回るような不自然な融資が行われている、相続前後の期間だけ不動産を保有している、といった事象が積みあがるごとに、総則6 項による否認リスクは高まっていくといえます。

最高裁判決が出たことにより、総則6 項適用のアウトラインはおぼろげながら見えてきたところもあるものの、いまだ圧倒的に情報が不足していることに変わりはなく、弁護士・税理士などの様々な意見・見解が出されているところです。納税者の予見可能性を高めるため、今後は通達の見直し、もしくは抜本的な法改正が望まれるところです。

なお、この総則6 項の論点は、いわゆる「タワマン節税」を端に発して世の中に大きく取り上げられてきた問題ですが、タワマン節税については通達の改正により今後は大きくその節税効果が減少することになり、また、予見可能性という視点では通達改正は有効に機能するものといえます。しかしながら、「過去に申告したもの」の税務調査はこれからであり、さらに付言すれば、総則6 項は「不動産」にのみ適用があるわけではなく、株価評価においても適用があり実際に争訟事例も存在しているため、いずれにしても、総則6 項は、財産評価における永遠のテーマといえるかもしれません。

相続プラクティスグループ(wealth-management@aiwa-tax.or.jp)