信託

認知症対策から事業承継対策まで、目的に応じた様々な信託メニューをご提案します。

将来の相続を見据え、長期的な視点での信託組成を支援します。

経験豊富な専門家ネットワークを構築し、万全の態勢でクライアントをサポートします。

日本は世界有数の高齢化社会であり、そして、財産を所有しているのは高齢者であることが少なくありません。親が高齢となり認知症が進んでしまうと、一切の法律行為が出来なくなってしまいます。その場合、家庭裁判所の選任を経て後見人を擁立する必要があり、また、自由な財産の処分ができなくなることから、売却のタイミングを逃してしまったり、相続対策を実行できなかったりと、色々と不都合なことが起こります。

これを解決するためには、信託の活用が有効です。

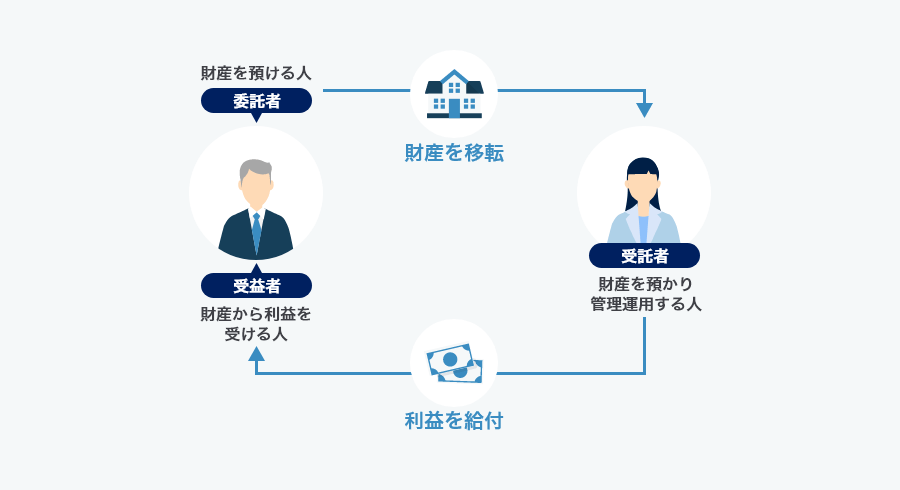

具体的には、親(委託者)が保有している不動産などの財産の管理・運用を子など(受託者)に託し、その運用によって得た収益を親(受益者)に交付する信託契約を締結します。

これにより、親(委託者)が認知症となった以降も、子(受託者)の意思で積極的な財産の管理・運用が実行できるようになります。

なお、信託財産が不動産であれば、受託者は家賃や経費などについての計算明細を作成のうえ受益者へ交付する必要があります。また、税務署への提出書類などについても漏れがないようにしなければなりません。

あいわ税理士法人では、これら認知症対策としての信託活用のみならず、お子様が障害をお持ちである場合や、将来の財産承継を踏まえた一歩進んだ信託組成、相続に関するアドバイスを行い、諸々の事務手続きまで一貫したサービス提供を行います。

近年、相続人間の争いを防ぐために遺言書を作成する人が増えています。

しかし、遺言書を作成しても、実際に効力が発生するのは亡くなってからであり、遺言通りに実行されるのかまでは見届けることができません。

遺言書があったとしても相続人や利害関係人全員が承諾すれば、遺言書とは違う内容で遺産分割をすることが可能であるため、遺言作成者の思い通りにならないこともあり得ます。

これを解決するためには、遺言代用信託の活用が有効です。

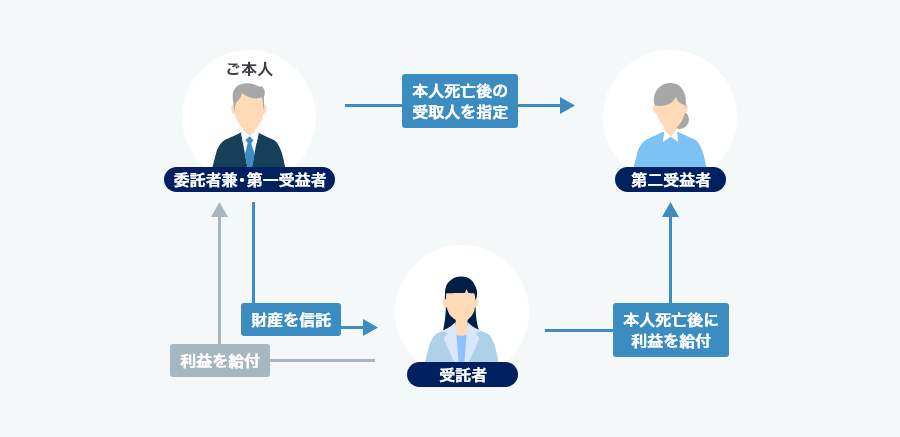

遺言代用信託は、委託者が生存中は自らが受益者となり、委託者が死亡した時に、指定した者(特定の相続人や第三者)へ、財産を承継させる仕組みです。

遺言代用信託は、生前に締結された契約に基づき実行されるものであるため、委託者の思い描いた通りの資産承継を確実に実現することができます。

あいわ税理士法人では、安心確実な資産承継を実現するために、遺言代用信託の組成から、諸々の事務手続きまで一貫したサービス提供を行います。

かつて自分が託された先祖伝来の土地。一代で築き上げた貴重な財産。これらの財産を子々孫々まで直系血族で伝えていきたいと思うのは親世代共通の望みです。

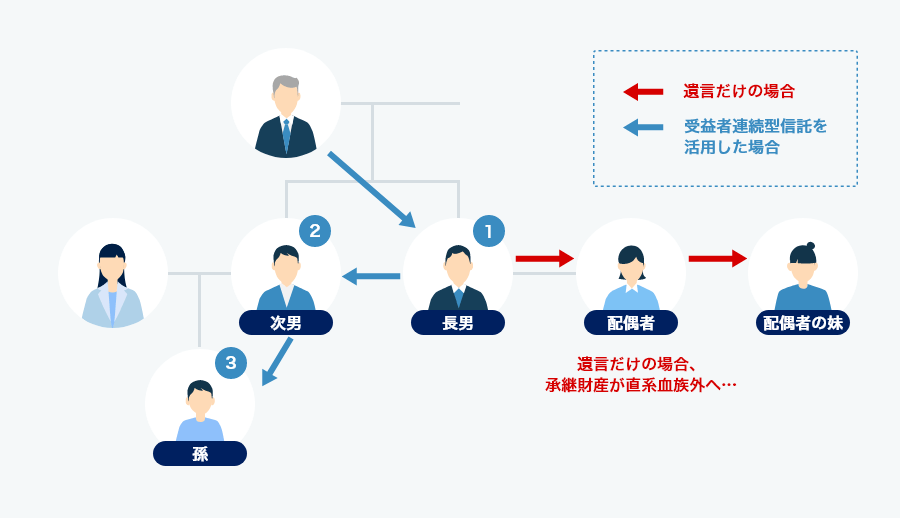

遺言を活用した場合、自分の相続財産について承継者を決めることはできますが、その次の世代に発生する相続の内容まで決めることはできません。例えば、子供がいない長男夫婦に相続が発生した場合、長男が承継した財産の大部分が長男の配偶者に移転してしまい、直系血族で資産承継し続けるという想いが途絶えてしまいます。こんなことなら子供のいる次男に相続させておけばよかったと思っても、後戻りはできません…

これを解決するためには、受益者連続型信託の活用が有効です。

受益者連続型信託を活用すれば、信託設定した財産について誰がどの順番で承継するかを30年先まであらかじめ決めることができます。

上記の例で言えば、長男が死亡した場合には次男へ、次男が死亡した場合にはその子供(孫)へとあらかじめ承継者を決めることができるため、先の先まで想いをつなぐことができるのです。

あいわ税理士法人では、お客様の想いを実現するために、受益者連続型信託の組成から、諸々の事務手続きまで一貫したサービス提供を行います。

あなたが大事に守り育てた会社もいつかは次の世代へ引き継ぐ時がやってきます。

まずそこで頭を悩ますのは「後継者を誰にするか?」ではないでしょうか。

ただし、後継者人選に結論が出たとしてもその次には「いつ社長(代表)に就任させるのか?」「社内外の理解を深めるにはどうすればいいのか?」など様々な乗り越えるべきハードルが襲い掛かってきますが、その中でも最大の論点は会社そのものの所有権につながる「いつ株式を後継者に引き渡すのか?」であると思います。

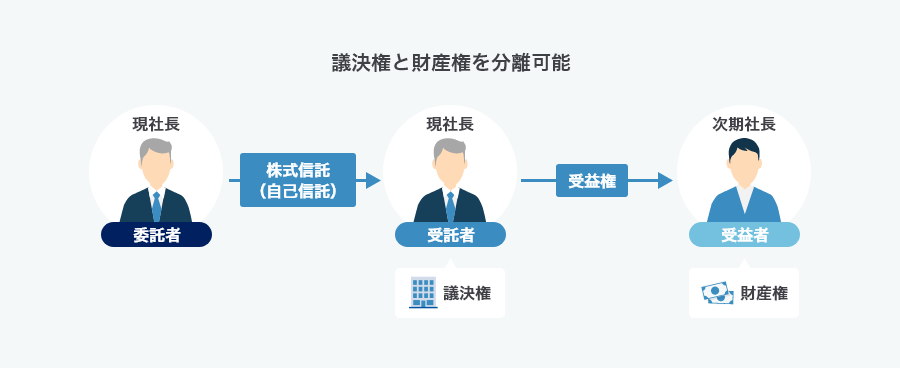

「株価が低いうちに後継者へ引き継ぎたい」「一方で会社の決定権(議決権)を早期に後継者へ委ねてしまうのは不安」といった二律背反する考えに悩み、なかなか決心がつかない経営者の方も多いことでしょう。

これは株式の「決定権(議決権)」と「財産価値(財産権)」は一体不可分のものであるとの常識があるからですが、実は信託を活用することでこれらを分離することが可能となりますので、信託が経営者の悩みに対する有効な解法となりえます。

この信託組成により、「財産価値(財産権)」は後継者へ渡すことができる一方、「決定権(議決権)」は自身の手元に残すことができます。

あいわ税理士法人では、これまで様々な経営者の悩みをサポートしてきた実績・ノウハウをベースに、最適かつ一貫したサービス提供を行います。

創業者が会社のIPO(株式上場)を果たしたとき、創業者・配偶者・子・資産管理会社などを通じて、一家でその上場会社の意思決定に必要な支配権を確保しておくのが通常です。 しかし、創業者である親から後継者である子、さらに、その次の後継者である孫に株式が承継されたとき、その会社に対する支配権を確保できているでしょうか?

後継者以外の子(孫)がいれば、当然、それらの子(孫)にも財産(株式)が引き継がれるでしょう。その結果、複数回の相続を経て株式の持分が分散し、いつしかオーナー家の後継者が安定的な経営をできるだけの支配権を確保できていない状況になってしまいます。

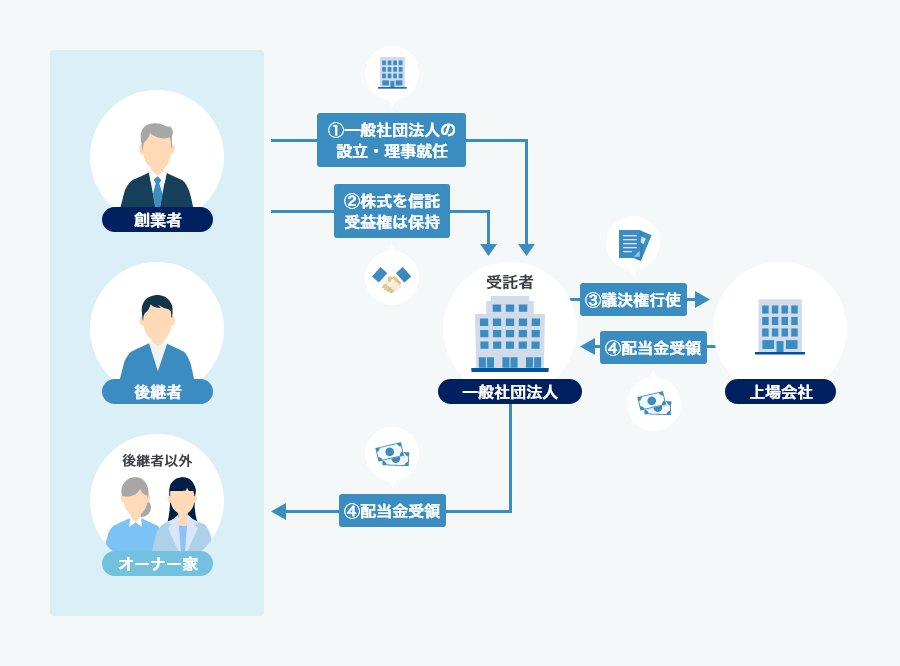

これを解決するためには、オーナー家の関係者が持つ株式を信託し、議決権の行使主体を一つに集約する社団活用型議決権分離信託の活用が有効です。

信託時には課税関係は発生せず、信託を受けた受託者(一般社団法人の理事に後継者が就任)に名義上の所有権が移り、この受託者の意思のみで議決権を行使することができます。

他方、信託に際して、信託財産から得られる利益の給付を受ける権利(受益権)をオーナー家の関係者に残すことにより、従前と変わらず配当等を受けることもできます。

あいわ税理士法人では、IPOへの強みを生かし、IPO前にIPO後の株式承継を見据えたトータルなサービス提供を行います。

まずは信託サービスのご説明と、抱えている課題や達成したい目標をヒアリング致します。ご面談は、弊社オフィス又はWEB会議のいずれかをご選択頂けます。

ヒアリングに基づき、必要な調査内容と報酬のお見積をご提示致します。

お客様との間で契約書を締結し、業務開始となります。

必要に応じて、他の専門家(弁護士、司法書士、行政書士等)とのアライアンス及びネットワークを活用し、信託スキームの実行をワンストップで支援いたします。