筆者:税理士 名和 寛之

法人版事業承継税制は、2009 年度税制改正において一般措置が創設され、その後、2018 年度税制改正において特例措置が創設されて、現在に至っています。

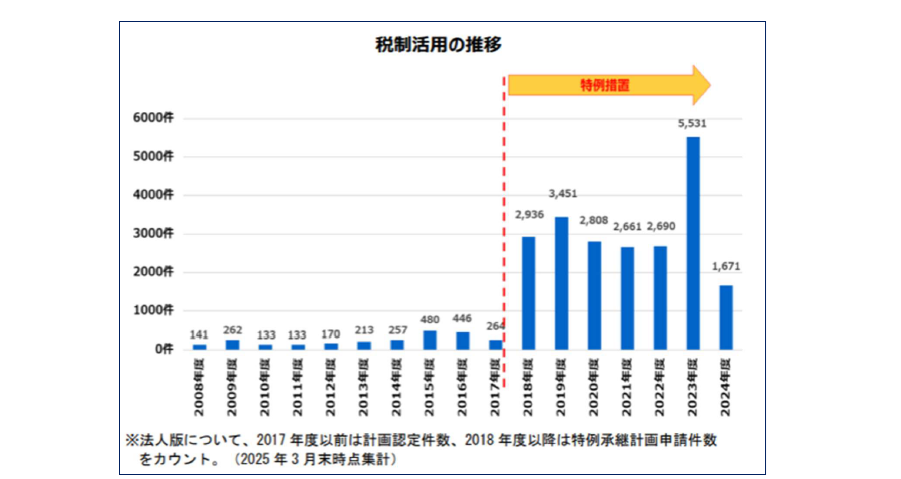

特例措置は、贈与及び相続による株式承継の税負担を「ゼロにする」という画期的な制度であり、これまで多くの中小企業の事業承継を自社株承継(物的承継)の側面からサポートしてきたと言えます。令和8 年(2026 年)度税制改正要望事項(経済産業省中小企業庁事業環境部財務課)によれば、特例措置に係る特例承継計画の申請件数の推移は次の通りとされています。

一般措置に係る計画認定件数は、2008 年度から2017 年度までの累計で約2,500 件であることから、これと比較すると特例措置に対する高い関心が窺えます。特に、コロナ禍での一時的な減少はあったものの、コロナ禍明けの2023 年度では5,531 件と大幅に増加(特例承継計画の提出期限延⾧前の駆け込み申請の影響を含みます。)しており、特例措置の活用自体も増加しているものと推測されます(2024 年度の大幅な減少は2023 年度の駆け込み申請に伴う反動減となります。)。

本ニュースレターでは、法人版事業承継税制の創設から2026 年度税制改正までの変遷と今後の展望について解説します。

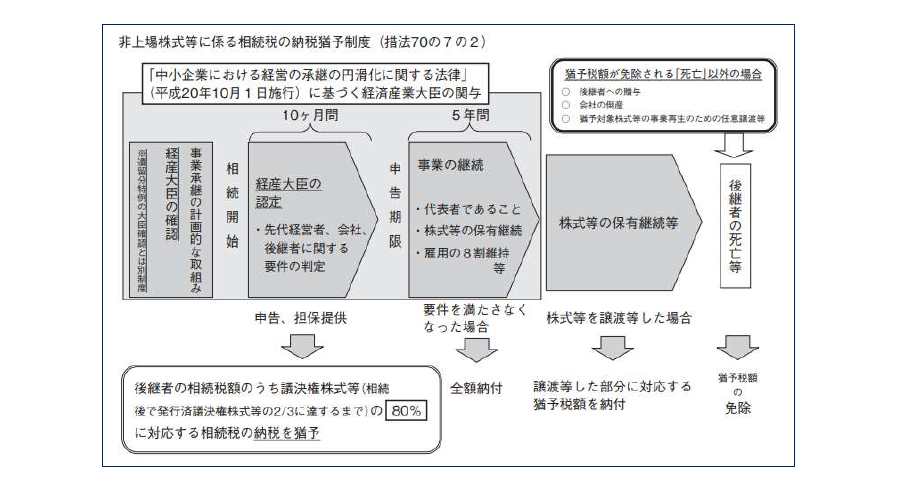

近年、中小企業の経営者の平均年齢が高齢化しており、事業承継を円滑に進めることが喫緊の課題となっていた中、実質的に所有と経営が分離していない中小企業においては、経営者の相続に伴う遺留分による制約や事業承継時の相続税負担に係る資金調達など様々な課題が生じることで、事業を円滑に承継することがますます難しくなっていました。

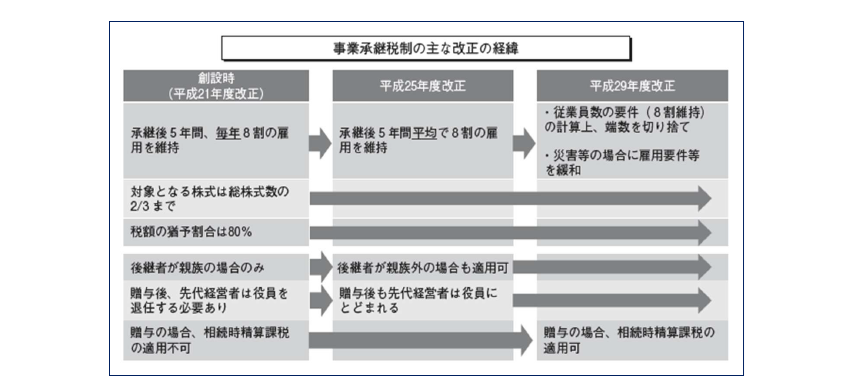

このような課題に対処すべく、2009 年度税制改正において一般措置が創設されました。一般措置では、一定の要件を満たせば被相続人から承継した自社株式(発行済議決権株式等の3 分の2 が限度とされます。)の80%に相当する相続税の納税が猶予されます。

一方で、要件充足のための制約が多く使い勝手も悪いことから一般措置の活用が進んでいない状況の中、同制度の活用促進を図る観点から、2013 年度税制改正において、①雇用確保要件の緩和や親族間承継要件の廃止等の「要件の緩和」、②利子税の負担軽減等の「負担の軽減」、③事前確認制度の廃止等の「手続の簡素化」の3 つを柱とする抜本的な見直しが行われました。

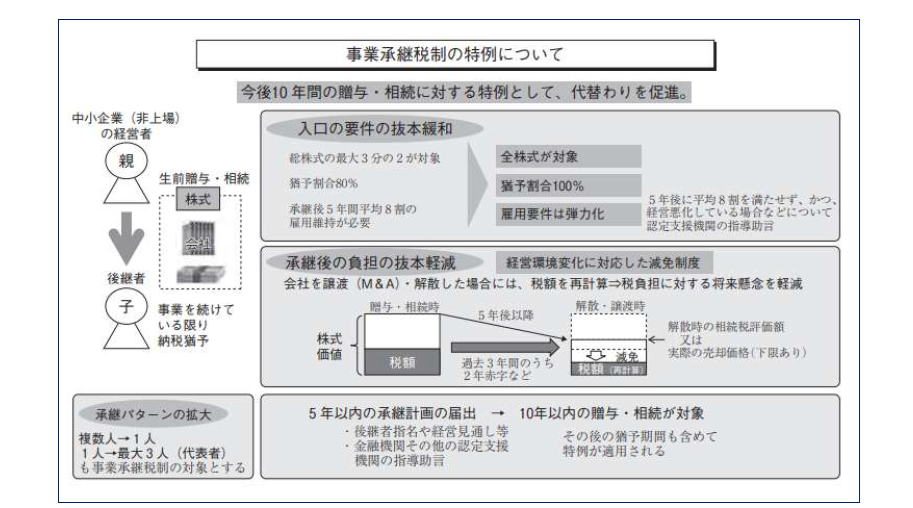

その後、一定程度の活用は見られたものの利用件数が伸び悩む中、中小企業の円滑な世代交代を集中的に促進し生産性向上に資する観点から、一般措置をモデルとして、これを大胆に見直す形で2018 年度税制改正において、10 年間に限り、贈与及び相続による株式承継を対象とした特例措置が創設されました。

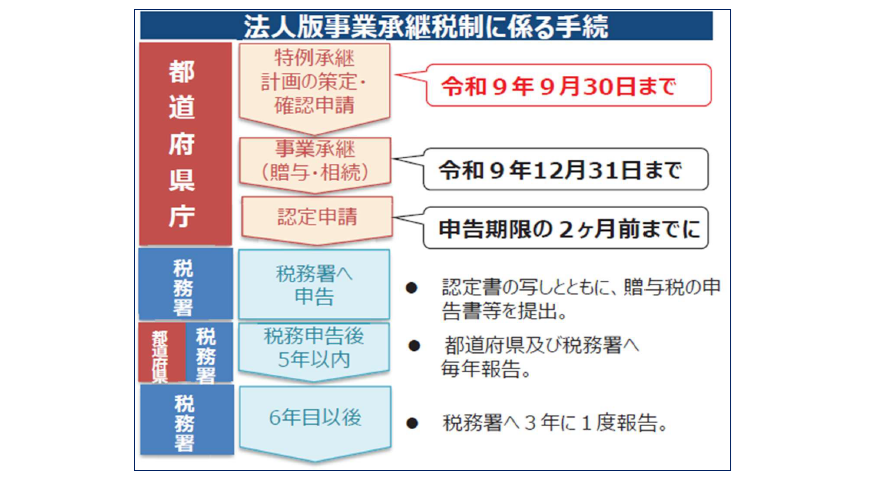

この特例措置を適用することにより、自社株式(経営承継円滑化法の認定を受けた非上場会社である中小企業が発行する株式に限られます。)の承継に係る贈与税及び相続税の全額が納税猶予され、さらに最終的には、これが免除されることになります。すなわち、例外的なケース(外国子会社が存在する場合等)を除けば、特例措置の適用によって贈与税及び相続税を負担することなく自社株式を次世代へ承継することが可能となったのです。

この点、一般措置において特に足枷となっていた雇用確保要件(株式承継後5 年間で平均8 割の雇用を維持)が、特例措置では実質的に撤廃された点は、事業承継税制の活用を強く促進する特例措置の特徴の一つと言えます。もっとも、株式承継に係る税負担が免除される代わりとして、特例措置の適用を受けるためには様々な要件を充足しなければならず、適用に際して事前に特例承継計画を提出しなければならないことも、その要件の一つとされています。

特例措置の創設後、特例承継計画の申請件数が大幅に増加したことから、事業承継税制に対する高い関心が窺えます。特例措置適用の前提となる特例承継計画の提出期限は当初2023 年3 月31 日とされていましたが、その後、度々の延⾧が行われており、2026 年度税制改正大綱においては2027 年9 月30 日まで延⾧することが明記されています。なお、同大綱においては、特例措置の適用期限(2027 年12 月31 日)を延⾧することについては触れられておりません。

上述の通り、特例措置の適用期限は2027 年12 月31 日とされていることから、本適用期限の到来を見据え早期に事業承継に取り組むことが期待されます。一方、2026 年度税制改正において、「適用期限到来後のあり方については、世代交代の停滞や地域経済の成⾧への影響に係る懸念に加えて、本措置の適用状況や課税の公平性等の観点も踏まえて多角的な検討を行い、令和9 年度税制改正において結論を得る」と言及されていることから、2027 年度税制改正において法人版事業承継税制に関する追加的な改正措置が実施される可能性もあります。

中小企業にとって事業承継は永続的な課題であることを踏まえると、特例措置の終了は、国家の持続的な成⾧や地方創生の実現にとって大きなマイナスであり、むしろ、制度を恒久化することが望ましいとも言えるでしょう。恒久化に際しては更なる活用促進に向けた要件の見直し(緩和)が望まれ、例えば、①適用対象法人の範囲を中小企業から中堅企業にまで拡充すること、②納税猶予の適用を受けてから最初5 年間の継続届出書の提出後は報告不要とすること、③納税猶予開始後から一定期間経過時点で納税を免除すること等が期待されます。

また、法人版事業承継税制の適用後は、認定取消事由に該当した際に猶予税額の全部又は一部と利子税を負担しなければならず、同制度を適用する経営者及び企業は⾧期に渡る潜在的な納税リスクを負うことから、制度活用に慎重にならざるを得ない状況を生み出している点には、今後、政府において更なる検討及び対応が期待されます。

70 歳以上の経営者の割合は増加し続けており、特に地方圏では経営者の高齢化が顕著な状況にあります。

事業承継は、経営者の若返りを契機とした中小企業の生産性向上や付加価値拡大にも繋がるものであり、円滑な事業承継に向け、後継者に課される過大な税負担を取り除くことが必要不可欠であると言えます。

こうした過大な相続税及び贈与税負担を避けるべく、中小企業の経営者の中には自社株式の評価を下げようとする事例も間々見受けられますが、こうしたことは、本来自社の成⾧のために投じられるべき資金や意欲が削がれ、中小企業の活力を奪うことに繋がる可能性さえあります。また、過大な税負担のために経営資源が毀損し経営が傾き、後継者が事業を承継する意欲をなくし廃業に繋がれば、地域における良質な雇用の受け皿の喪失、地域経済の停滞や破綻を招くこととなります。

これから事業承継の検討を本格化させる経営者の意欲を削ぐことなく、今後も更に中小企業の事業承継を加速させていくための手段として法人版事業承継税制が最大限活用されることを期待します。

事業承継 プラクティスグループ(business-succession@aiwa-tax.or.jp)