筆者:成田 雄登

健康寿命が延び、高齢者が元気に働ける期間が⾧くなった一方で、少子化により労働力不足が深刻化しています。こうした背景から、企業や政府は定年の引上げや継続雇用制度の整備を進めてきました。また、労働寿命が延伸する中にあっても、退職金は依然として退職後の生活を支える重要な資金源としての役割を果たしており、老後に向けた資産形成を促進する観点から、確定拠出年金(企業型DC 及びiDeCo)の拠出限度額等が引き上げられるのに伴い、令和7年税制改正において、確定拠出年金に係る老齢一時金(以下「DC 一時金」)を受給している場合の退職所得の計算について見直しが行われました。

本稿では、令和7 年の税制改正を踏まえ、退職手当等を受給した際の税金について解説いたします。

退職手当等を受給した場合には、その収入金額から退職所得控除額を控除した残額の2 分の1 が退職所得の金額となり、当該退職所得の金額に所得税率及び住民税率を乗じることによって税額が算出されます。(2 分の1 課税)

≪退職所得の金額≫

(退職手当等の収入金額―退職所得控除額)×1/2

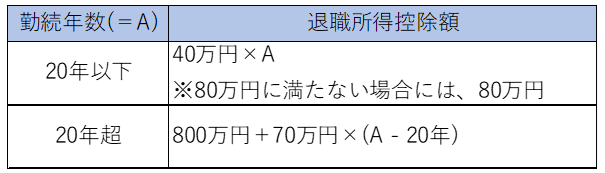

退職所得控除額は勤続年数に応じて下記図の通り計算されることとなります※1・2。

例)勤続年数25 年6 か月の従業員の退職所得控除額800 万円+70 万円×(26 年※3 – 20 年)=1,220 万円

※1:勤続年数が5 年以下である場合には、短期退職手当等に該当し、「収入金額―退職所得控除」の額が300 万円を超える部分については2 分の1 課税の対象外となります。

※2:役員等勤続年数が5 年以下の場合において、役員等勤続年数に応じて支払われる退職手当等は特定役員退職手当等に該当し、2 分の1 課税の対象外となります。

※3:1 年未満の端数は1 年として計算。

DC 一時金の受給がある場合、当該DC 一時金に係る退職所得の計算上は年金加入期間を勤続年数として退職所得控除額の計算を行い、その後、別途退職手当等の受給がある場合には、当該退職手当等に係る退職所得の計算上は入退社までの勤続期間を勤続年数として退職所得控除額の計算が行われるため、DC 一時金の受給と退職手当等の受給で勤続年数及び退職所得控除額が重複することになります。

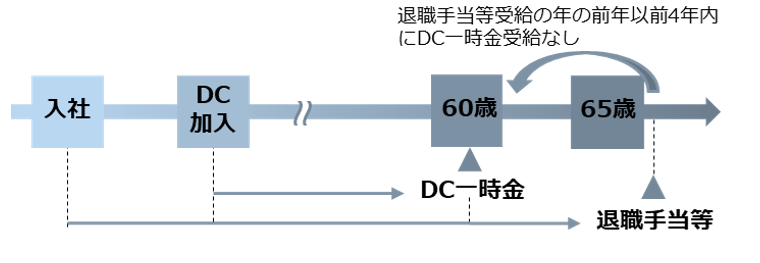

そこで、退職手当等を受給した年の前年以前4 年以内にDC一時金を受給している場合には、退職所得控除額の計算上、勤続年数の重複期間の調整が行われていました。

しかしながら、昨今の定年の引き上げに伴い、DC 一時金を受給した後5 年を経過してから退職手当等を受給することが増加し、DC 一時金受給時と退職手当等受給時で勤続年数及び退職所得控除額が重複するケースが増えていました。

≪改正前≫

DC 一時金受給と退職手当等受給で控除が重複。

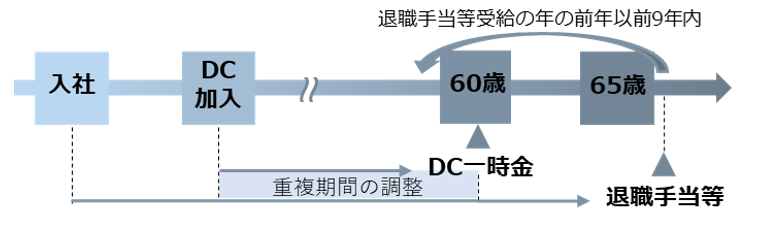

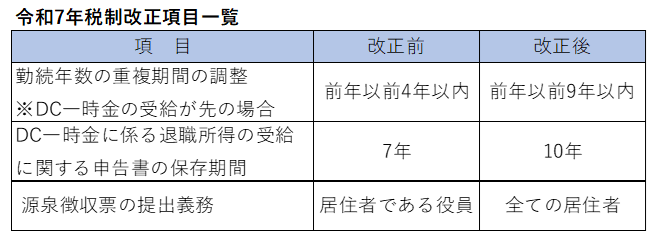

DC 一時金受給後に退職手当等を受給する場合の勤続年数の重複期間の調整について、従前の「退職手当等を受給した年の前年以前4 年以内」から「退職手当等を受給した年の前年以前9 年以内」に改正されました。

これにより、仮に60 歳でDC 一時金を受給し、かつ、70 歳までの間に退職手当等を受給する場合については、年金加入期間と入退社までの勤続期間が重複する部分については、調整が必要となります。

≪改正後≫

退職手当等受給時に重複期間の調整あり。

上記改正に合わせてDC 一時金に係る退職所得の受給に関する申告書を保存する期間について、従前の「7 年」から「10 年」に延⾧されることとなり、また、税務署⾧への退職所得の源泉徴収票の提出義務について、従前の「居住者である役員」から「退職手当等を受け取るすべての居住者」に改正されました。

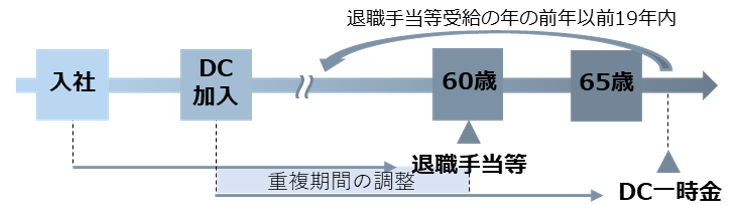

≪参考(改正無し)≫

DC 一時金を受給した年の前年以前19 年以内に退職手当等を受給している場合には、退職所得控除の計算上勤続年数の重複期間の調整が行われます。

本件改正は、令和8年1 月1 日以降の支払いが適用となります。