筆者:井門 惇太郎

「国外転出時課税」とは、平成27 年度税制改正において創設された制度です。それまでは、巨額の含み益を有する株式等を保有したまま国外転出しその株式等を譲渡した場合、原則的には日本での課税が起きず、その所在地国によっては現地法令上もキャピタルゲインが非課税であるため、全く課税が起きないケースがあり問題視されていました。

そのような状況から、公平な課税を目的に、一定の有価証券を保有する等の要件を満たす居住者を対象として、次の事由が生じた場合に所得税が課されることとなりました。

本稿では、①にフォーカスして解説していきます。

「国外転出」とは、国内に住所及び居所を有しないこととなることをいい(したがって、数か月程度の海外旅行や海外出張などは国外転出には該当しません。)、制度の対象となる居住者は、国外転出の日前10 年以内に国内に住所又は居所を有していた期間の合計が5 年超である者をいいます。

また、制度の対象である「対象資産」は、有価証券等(株式、投資信託、匿名組合契約の出資の持分)、未決済信用取引等、未決済デリバティブ取引となります。

この点については、対象資産を国内で譲渡等した場合と国外で譲渡等した場合との課税上の公平を期すという制度趣旨から分かるように、一定の要件のもと、国外転出時の課税の取消しをすることが出来ます。

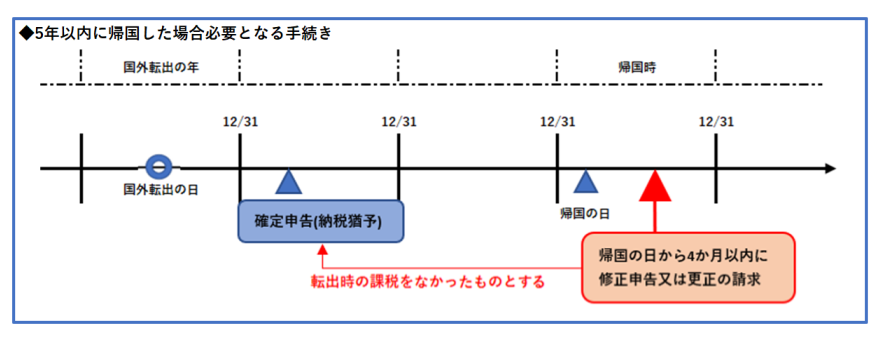

具体的には、国外転出の日から5 年(後述する納税猶予の適用を受けている場合には、一定の手続きのもと10 年)以内に帰国した場合(帰国とは、国内に住所を有し、又は現在まで引き続いて1 年以上居所を有することとなることをいい、⾧期休暇等での一時的な帰国は該当しません。)、その帰国の時まで引き続き保有している対象資産については、国外転出時課税の適用がなかったものとして課税の取消しをすることが出来ます。

ただし、課税の取消しをするためには、帰国の日から4 か月以内に更正の請求又は修正申告をする必要があるため、期限の把握を含め手続の失念がないように注意が必要です。

本制度は、実際には対象資産の譲渡等がないにもかかわらず課税(納税)が発生するため、納税資金が足りないというケースも当然想定されます。

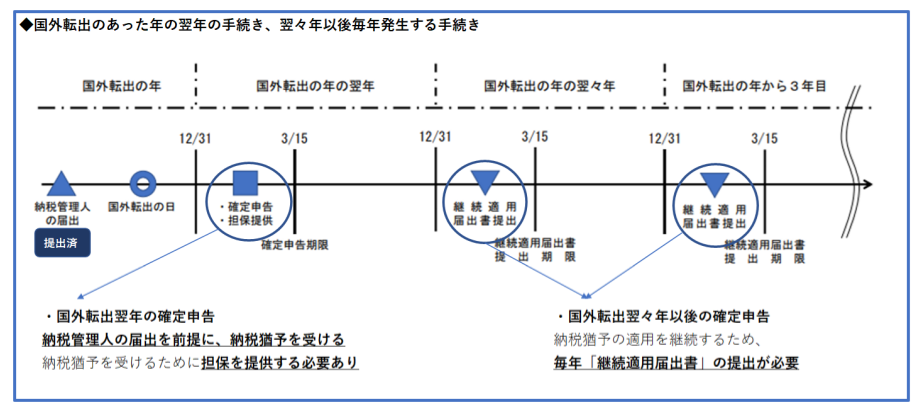

そこで、次の①~④の手続きを行うことで、対象資産に係る納税猶予分の所得税額が国外転出の日から5年4 か月(一定の手続きにより10 年4 か月)を経過する日まで、その納税が猶予されます。

ここで重要な点は、納税猶予を受けるためには担保提供が必要になり、さらに、次の財産のうちどの財産を担保に充てるかによっても手続きが異なる点です。

本制度の対象として、オーナー企業の社⾧が海外移住するなどの場面において該当することが容易に想定されますが、資本政策によっては社⾧のご家族もオーナー企業株式を多額に保有するケースもあり、意図せず本制度の対象となることがあります。特に就学中のお子様の場合、数年単位で海外留学されるといったことも想定され、また、お子様がご自身の配偶者の海外勤務に帯同するケースなど、思わぬ場面で本制度の対象になってしまうこともあります。

納税猶予を受ける場合、有価証券が上場株式であれば担保提供財産として問題は無いと思われますが、非上場株式の場合には、担保提供財産になり得るか否かについて、事前の確認及び準備が必須となります。

国外転出時課税は事後的な対応になってしまうと、納税者不利の要素が非常に大きい(納税猶予を受けることはできず、所得税の申告漏れとして加算税等のペナルティを受ける等)制度のため、普段から顧問税理士等と適切に情報共有をしていくことが重要です。