筆者:税理士 宮間祐介

社団法人及び財団法人(以下「社団法人等」)は「持分の定めのない法人」(=オーナーのいない法人)であるため、これらの法人に財産を寄付するということは、寄付した財産は自己の所有財産から完全に切り離されることを意味します。そして、このような特性を利用して、自ら設立した社団法人等に財産を寄付することで、贈与税・相続税を節税しようと考える向きがあるのも事実です。

しかしながら、本来、社団法人等は民間が担う公益のために設立されることを期待された法人であり、当然ながら、租税回避スキームに利用されるような法人形態ではありません。平成20 年度の公益法人制度改革は「民間が担う公益活動の推進・寄付税制の拡充」を目的として整備され、その目的の下で一般社団法人や一般財団法人は登記のみで容易に設立が可能になったという背景があります。設立のハードルが下がった分、役員等を全て親族で占める社団法人等や、公益活動を一切行わずに営利活動のみを行う社団法人等を設立することも可能であり、このような社団法人等を租税回避目的で設立運営していると推察されるようなケースも散見されるようになりました。

このような本来の目的を逸脱する形で設立された社団法人等を利用することで税負担の回避が可能となってしまうことは、税制の大原則である「課税の公平」という見地からも大きな問題があると言わざるを得ません。もっとも、租税回避の意図はなくとも、租税回避防止規定があるのを知らなかったがゆえに、想定外の課税が発生してしまうこともあり得ます。本稿では、社団法人等の設立及び運営に際して留意すべき相続税法に置かれている租税回避行為の防止規定について解説を行います。

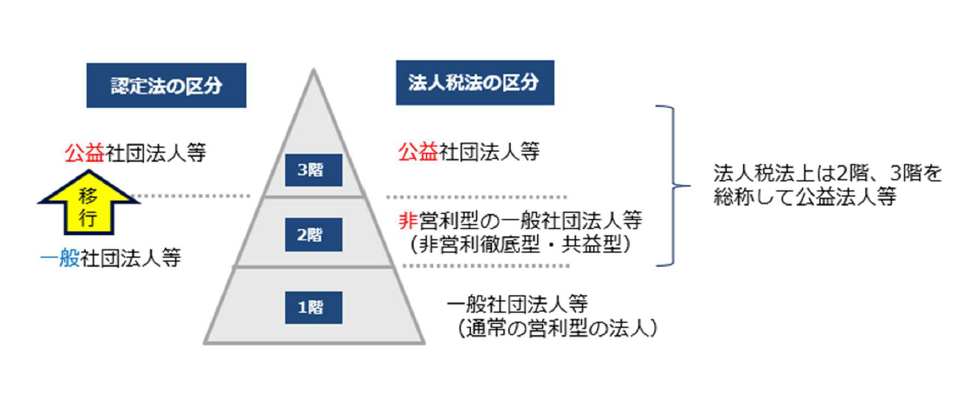

社団法人等は、下記【図1】のように、「公益社団法人及び公益財団法人の認定等に関する法律」(以下「認定法」)では2 段階、「法人税法」では3 段階に区分されており、登記だけで設立可能な一般社団法人や一般財団法人(1 階部分と2階部分)と、設立後に「公益に資する活動をしているか」などを要件とする行政庁の認定(以下「公益認定」)を受けることで移行可能となる公益社団法人、公益財団法人(3 階部分)に分けられます。

法人税法の区分である「2 階部分」の「非営利型」は、その定款に「解散したときはその残余財産が国もしくは地方公共団体等に帰属する旨の定めがあること」などが要件とされているほか、理事に関する親族要件などの縛りがあります。しかしながら、公益認定とは異なり行政庁の認定は必要なく、法令で定められた要件を充足すれば特段の手続を踏むことなく「非営利型」に該当することになります。なお、「非営利型」法人は公益法人等として取り扱われ、収益事業から生じた所得のみが課税対象となり、一般社団法人等は普通法人として取り扱われ、全ての所得が課税対象となります。

持分の定めのない法人に財産を移転することによる贈与税・相続税の租税回避を防止するための規定は、相続税法65 条1 項及び同法66 条4 項に置かれています。

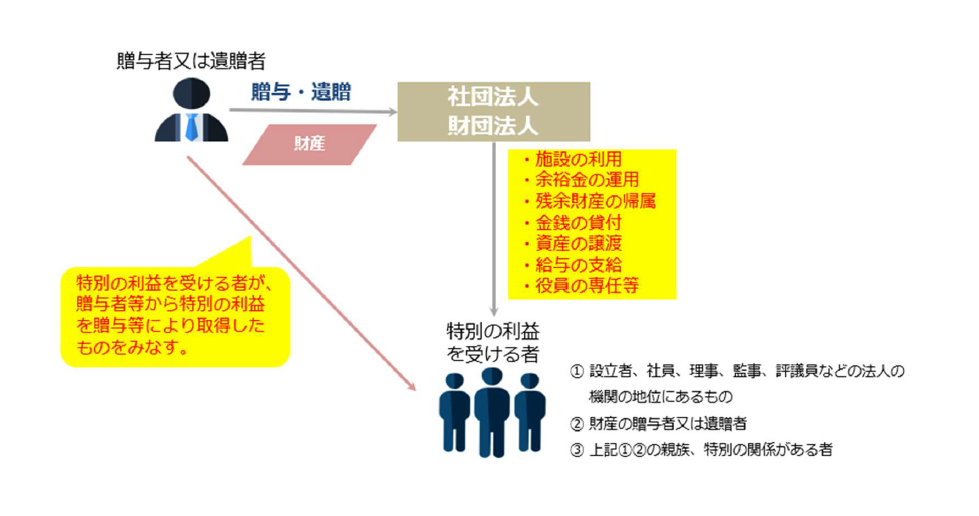

相続税法65 条1 項は、社団法人等を私的に利用することにより、その法人に対する財産の贈与等に基因して、その法人の関係者(設立者、社員、理事、監事、評議員、贈与者、遺贈者、これらの親族等)である特定の個人が、その社団法人等から特別の利益(施設の利用、金銭の貸付け、給与の支給等)を受けている場合には、財産の贈与者又は遺贈者(以下「贈与者等」)から特別の利益を受けたものとみなして、その特別の利益に相当する金額について、その特定の個人に贈与税・相続税を課税するという規定です(下記【図2】参照)。

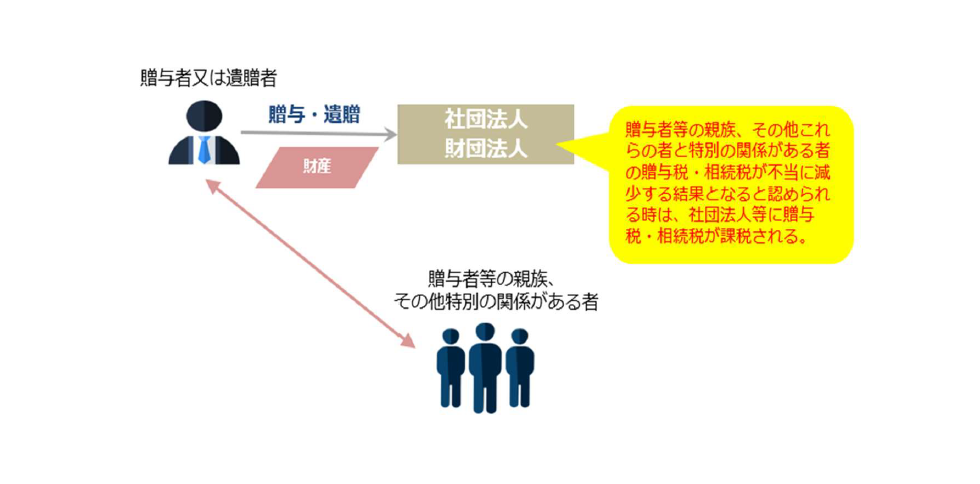

他方、相続税法66 条4 項は、社団法人等に財産の贈与又は遺贈を行うことで、その贈与者等の親族その他特別の関係がある者の贈与税・相続税の負担が不当に減少する結果となる時は、その社団法人等を個人とみなして、その贈与等により取得した財産の価額について、その社団法人等に対して贈与税・相続税を課税するという規定です(下記【図3】参照)。

上記2 つの規定は、ともすれば重複で適用されてしまうように見えますが、条文上、相続税法66 条4 項(上記【図3】)が優先的に適用され、同条の適用がない場合に相続税法65 条1 項(上記【図2】)が適用されるという関係になっています。相続税法65 条1 項の規定の適用を受ける場合、納税義務者は受益者である個人で課税対象の金額は特別な利益の額となります。そして、相続税法66 条4 項の規定の適用を受ける場合は、納税義務者は法人で課税対象の金額は取得した財産の価額となります。納税義務者と課税対象額の点で、両規定に相違があります。

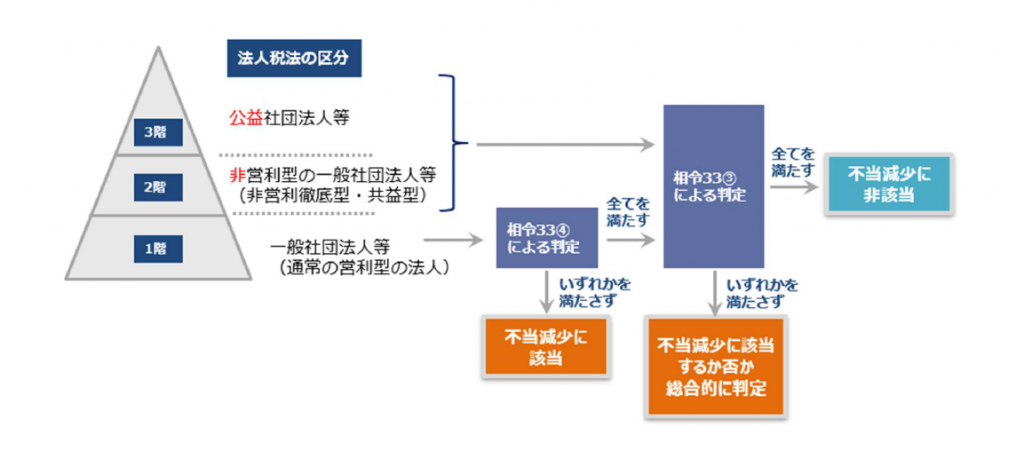

そして、どのような場合(贈与税・相続税の負担が不当に減少する結果となる時)に相続税法66 条4 項が発動されるかを規定しているのが相続税法施行令33 条3 項及び4 項であり、贈与税・相続税の不当減少の有無は当該規定により判定を行うことになります。

贈与税・相続税の不当減少の有無を判定する規定は、相続税法施行令(以下「相令」)33 条3 項及び4 項に置かれています。ここで「運営組織が適正であるか」という項目を中心とした詳細な判定が求められており、安易に社団法人等に贈与等を行うと思わぬ課税を受ける可能性があります。

とりわけ、営利型の一般社団法人等(上記【図1】の1 階部分の法人)は、①相令33 条4 項の要件を全て満たした(不当減少要件に該当しない)時に、②次のステップとして、相令33 条3 項による不当減少要件の判定を行う、という2 段階での不当減少の判定が必要とされており、相令33 条4 項の要件を1つでも満たさない場合には、即「不当減少に該当する」と判定されることになるため特に注意が必要です。相令33 条4 項の要件を全てクリアした場合には続いて相令33 条3 項の判定を行い、これを全て満たした場合には「不当減少に該当しない」と判定されることになります。

一方、非営利型の一般社団法人等及び公益社団法人等(上記【図1】の2 階、3 階部分の法人)は、相令33 条4 項の規定の適用はないため、相令33 条3 項だけで判定を行うことになります。

なお留意点として、相令33 条3 項の規定は同条4 項とは異なり、あくまで「課税されない要件」を定めたものであるため、要件を1つでも満たせない場合に即「不当減少に該当する」と判定されるものではありません。要件を満たせない場合には、「不当減少に該当するか総合的に判断」されることになり、贈与等の時を基準として、その後の事実関係も勘案して判断されることになります。

近年の国税不服審判所の裁決事例(令和3 年5 月20 日裁決/金裁(諸)令2 第3 号(全部取消))においても、相令33 条3 項の要件を満たさない場合であっても、規定の趣旨を踏まえ、業務運営・財産管理状況、解散時の財産の帰属等を総合判断し、(財産の提供者等ないしはその特別関係者がその法人を)実質的に支配していないと認められる時には不当減少には当たらないと判断されています。上記裁決は宗教法人に係る事案であり、その点においてやや特殊性があり一般化できない面もありますが、本規定の先行裁決や裁判例が非常に少ない中で、取消裁決として事実関係を勘案して不当減少に該当しないと判断した事例であることも踏まえると実務上参考になる裁決であるといえます。

上記3.及び4.の規定は、一般社団法人等へ財産を移転することによる租税回避を防止するための規定ですが、課税されないための要件である相令33 条3 項を一時的に満たした上で財産移転が行われることも想定されるため、この規定だけでは租税回避を防止する対策としては十分ではありません。

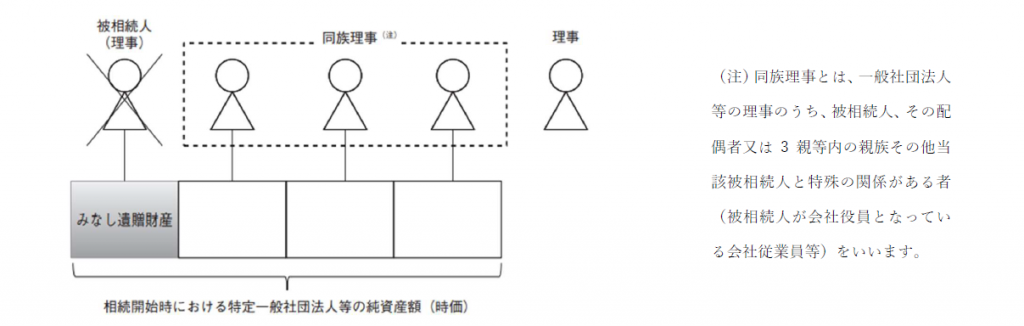

そこで、社団法人等へ財産を「移転した後」の租税回避防止規定として、親族で実質的に支配している一定の一般社団法人等(以下「特定一般社団法人等」)については、その法人の理事が亡くなった場合には、その死亡時の特定一般社団法人等の純資産価額を同族理事の数に1を加えた数で除した額を被相続人から相続で取得したものとみなして、その特定一般社団法人等に相続税を課税するという相続税法66 条の2 という規定が置かれています。また、死亡間際に理事を交代するケースも考えられるため、相続開始前5 年以内にその特定一般社団法人等の理事であった人が死亡した場合にも、相続税が課税されるという取り扱いになっています。

なお、「特定一般社団法人等」とは以下の①②の要件のいずれかに該当する一般社団法人等をいいます。

① 相続開始直前における同族理事の数の総理事数に占める割合が2 分の1 を超えること。

② 相続開始前5 年以内において、同族理事の数の総理事数に占める割合が2 分の1 を超える期間が3 年以上あること。

非営利型の一般社団法人等は「理事のうち親族等の占める割合が3 分の1 以下」という要件があるため、上記①②の要件である「同族理事の数の総理事数に占める割合が2 分の1 を超えること」に該当せず本規定の対象にはなりません。つまり、本規定は営利型の一般社団法人等(上記【図1】の1 階部分の法人)を対象とした規定ということになります。

本稿で確認してきたように、社団法人等の本来の目的である「民間が担う公益」という目的から外れた課税の公平性を欠くような租税回避行為を阻止すべく様々な規定が設けられています。社団法人等を設立しようとする者には、本来、社会貢献活動に対する熱意や使命感が求められ、仮に形式的に要件を整えたとしても税制上の有益性(メリット)を利用したいという思惑が見え隠れするようであれば、税務否認リスク(贈与税等の追加課税のリスク)も高まりかねません。

筆者の個人的な見解ではありますが、社団法人等を活用して社会貢献活動を行いたいということであれば、設立者の本気度を示し、かつ、対外的な信用力を得るという意味でも、行政庁の公益認定を受けるべきであると考えます。公益性やガバナンス体制に関する第三者のチェックが行われた上で公益認定を受けることになるため(設立後も所定の書類の提出や情報開示が求められ、定期的に立入検査も行われる)、相令33 条3項で求められる「運営組織の適正性」も必然的に満たしてくる項目が多くなると思われ、仮に要件を外れている場合であっても「不当減少に該当するか総合的に判断」される場面になった際に、しっかりとしたガバナンス体制が整備・運用されているのであれば、より説得力のある説明が可能と考えられるためです。

公益認定を受けるための事務コスト及び認定後の管理コストの負担は決して小さいものではありませんが、公益事業の実態とガバナンス体制を兼ね備えるという面から一考に値するものと思われます。

社団・財団法人 プラクティスグループ(inheritance-measures@aiwa-tax.or.jp)