筆者:税理士 松田 雄一

事業を持たない持株会社(純粋持株会社)は、子会社からの配当金や経営指導料を収益として得ることで、はじめてキャッシュを獲得することができ、新たな投資や事業拡大のための資金を確保することができます。その際、キャッシュの最大化を図る上ではグループ全体の税効率が最適化するよう、持株会社の収益構造を設計する必要があります。「税」は確実にキャッシュアウトするコストであり、その効率化を検討することは当然であるといえるでしょう。

今回のニュースレターでは、税効率の観点から持株会社の収益構造を考えてみます。

事業を持たない持株会社の収益の内容は、主に以下の通りです。

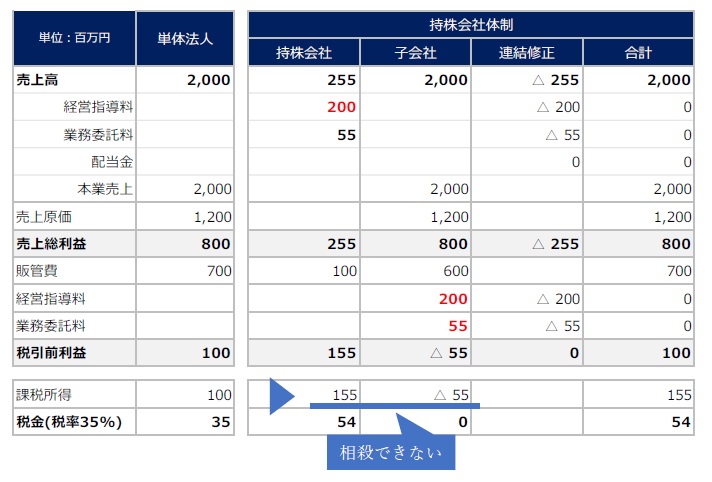

これまで単体であった法人(単体法人)が、その営む事業を「子会社」として分離し、その上で(純粋)持株会社体制を導入した場合において、持株会社の収益構造の違いがグループ全体の税効率にどのような影響を与えるのかを簡単にシミュレーションします。なお、税率は一律に35%と仮定します。

① パターン1 持株会社の販売費及び一般管理費(販管費)を経営指導料と業務受託料でカバーする

持株会社で発生する販管費をカバーできるだけの経営指導料・業務受託料を設定し、子会社側は経営指導料等を負担しても、課税所得はプラスの状態を保ちます。

パターン1においては、単体法人の時の課税所得が、持株会社及び子会社にそれぞれ配分されるだけとなりますので、単体法人と比べて税負担に変動はありません。

② パターン2 経営指導料の増額に伴い子会社の課税所得がマイナス(欠損金)となる

パターン1のケースよりも経営指導料を多く設定した結果、子会社側で欠損金が生じます。法人税は会社単位での計算となるため、持株会社の課税所得と子会社の欠損金を相殺することはできず、グループ全体での税負担が重くなります。

翌期以降に子会社で課税所得が生じれば、当期発生した欠損金と相殺することができるため、二期分で考えた場合にはトータルの税負担は変わりません。しかし、恒常的に子会社で欠損金が生じるような場合には、税負担の差異は解消されません。また、持株会社で「グループ通算制度」を活用すれば各社の課税所得を通算することはできますが、同制度は法人税のみが対象なり、地方税(事業税・法人住民税)まで含めると、やはり、税負担の差異は解消されません。

③ パターン3 持株会社の収益を100%子会社からの配当金のみとする

極端な例となりますが、持株会社の収益を配当金だけとした場合には、100%子会社からの配当金は全額課税されないため、持株会社において欠損金が生じます。また、子会社側では配当金は損金とならないため、パターン1と比べて課税所得が大きくなります。

パターン2と同様に、持株会社の欠損金と子会社の課税所得を相殺することはできないため、グループ全体の税負担が重くなります。

3 パターンのシミュレーションをみてきましたが、税効率の最適化の観点からは、持株会社と子会社の課税所得がいずれもプラスになるように持株会社の収益構造を設計していく必要があります。その際には、決定した経営指導料が現時点では最適なものであっても、今後の事業計画やグループ各社の在り方等によっては、グループ各社の課税所得が大きく変動する可能性もあるため、短期的な視点にとらわれず将来の計画等を見据えて、持株会社の収益構造を設計していくことが重要となります。

なお、今回のニュースレターでは税効率の最適化に着目して収益構造の設計を説明してきましたが、経営指導料や業務受託料といったグループ間取引は、税務調査の場面において以下のような点で争点となりやすい項目であるといえます。

また、税効率を意識するあまり(例えば)経営指導料の負担について子会社の納得感が得られないと、親会社に対する不公平感(不信感)や子会社における事業活動上のモチベーションの低下が生じたりする問題があります。「自分たち(子会社)が稼いでも、親会社がどんどん使ってしまう」「なぜ、(他の子会社は負担がないのに)うちだけが負担するのか」「親会社に何かやってもらっている感じはない(なのに、なぜ負担をする必要があるのか)」「なぜ勝手に(親会社が一方的に)算定方法を変えるのか」等々が代表的な子会社の「声」といえます。

したがって、実際に持株会社の収益構造を設計する上では、これらの「声」にも十分配慮し、対話を重ねながら様々な角度から検討をしていくことが重要となります。

ホールディングス化 プラクティスグループ(holding-company@aiwa-tax.or.jp)