筆者:二村

平成24年度税制改正により、退職所得課税が見直され、勤続年数5年以下の役員等の退職手当等について2分の1 課税が廃止されることになりました。以下、具体的な取り扱いについて説明いたします。

退職所得については、長期間にわたる勤務の対価(給与)が一時期にまとめて後払いされるものであることや、退職後の生活保障的な所得であること等を考慮し、退職所得控除額を控除した残額の2分の1を退職所得金額とされてきました。

上記の課税方法を前提に、短期間のみ在職することが当初から予定されている法人役員等が、給与の受取は少なくして、退職金を高額に受け取ることにより、税負担を回避している事例が指摘されてきました。

このように、一般従業員の退職金とは相当に異なる事情にあることを踏まえ、勤続年数5年以下の役員等の退職所得について2分の1課税が廃止されることになりました。

勤続年数5年以下の特定役員は、特定役員退職手当等に係る退職所得の金額の計算について、退職所得控除額を控除した残額を2分の1とする措置が廃止されることになりました。

<改正前>

退職所得に係る所得税額=(収入金額-退職所得控除額(※))× 1/2 × 税率

<改正後>

退職所得に係る所得税額=(収入金額-退職所得控除額)× 税率

平成25年分以後の所得税について適用され、個人住民税は平成25年1月1日以後に支払われるべき退職手当等について適用されます。

① 入社してから使用人として30年間勤務した後、取締役に就任して2年で退職

② 使用人分と取締役分の退職金については、役員退任時(平成25年以後)に一括して支払う(使用人分:2,000万円、役員分1,000万円)

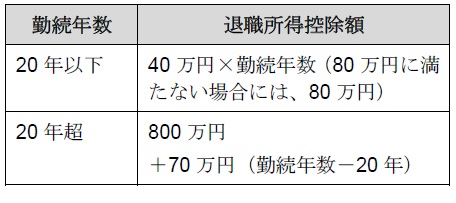

① 特定役員退職所得控除額

40万円×2年=80万円

② 一般退職所得控除額

800万円+70万円×(32年-20年)-①=1,560万円

③ 特定役員退職所得

1,000万円-①=920万円

④ 一般退職所得

(2,000万円-②)×1/2=220万円

⑤ 退職所得金額

(③+④)=1,140万円