筆者:税理士/公認会計士 江角 篤人

「国外転出時課税制度」という制度をご存知でしょうか。これは平成27年度税制改正により創設された制度で、平成27年7月1日以後に国外転出をする日本の居住者が1億円以上の対象資産を所有している場合には、国外転出時に対象資産の譲渡等があったものとみなして、その対象資産の含み益に所得税及び復興特別所得税(以下、「所得税等」といいます。)を課税する制度です。

対象資産の譲渡等を実際には行っていないにも関わらず、国外転出をトリガーとして所得税等を課税する制度であるため、既に海外へ出国された方の中には認識の無いまま所得税等の課税漏れ(無申告)が起きている場合があります。

なお、国外転出時課税の申告をする方が、国外転出時までに納税管理人の届出をするなど一定の手続を行った場合には、担保を提供した場合に限り、国外転出時課税の適用により納付することとなった税額について、納税猶予を受けることができます。また、日本に帰国するなど一定事由に該当する場合は、税額の減額措置を受けることができます。

新型コロナウイルスのワクチン接種の普及に伴い入国制限を解除又は緩和する国が増えており、今後、様々な理由で海外に出国される方も多いと思います。本稿では出国時に留意すべき「国外転出時課税制度」を解説いたします。

国外転出とは、「国内に住所及び居所を有しなくなる」ことをいい、日本の居住者が1 年以上海外に滞在することにより日本の非居住者になることいいます。例えば、数ヶ月程度の海外旅行や海外出張などは「国外転出」には該当しませんが、1 年以上の海外転勤(出向)、海外留学、海外移住などは「国外転出」に該当します。

国外転出時課税制度の対象となる資産の範囲は、以下の通りです。

上場会社株式の他、非上場会社(資産管理会社や上場準備会社)株式などが対象資産に含まれますが、現預金や貸付金、一定のストックオプションなどは対象資産には含まれません。

納税猶予制度は、国外転出時までに納税管理人の届出を行い、かつ、対象資産の含み益に係る所得税等の額及び利子税の額に相当する担保を提供することで、所得税等の納税が5 年間(延⾧の届出により10 年間)猶予される制度です。なお、担保として提供できる財産は以下の通りです。

有価証券が上場会社株式であれば担保提供資産として問題は無いと思われますが、非上場会社株式であれば担保価値がない(合理的に算定できない)場合もあることから、税務署⾧が担保提供資産として認めないケースがあり得ます。このような場合には、法人による保証を検討する必要があります。

なお、上場準備中の会社であれば税務署⾧が当該株式の担保提供又は法人による保証を認める可能性はありますが、上場審査の観点から担保提供又は法人による保証ができない場合も想定されることから、事前に証券会社に確認しておくことが必要となります。

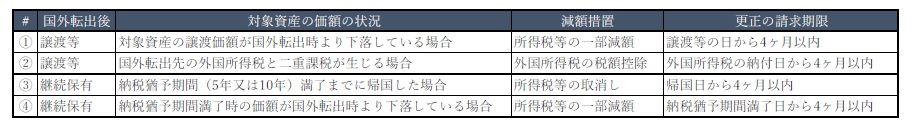

税額の減額措置内容は以下の通りですが、当該措置を受けるには期限までに更正の請求を行う必要があります。

税額の減額措置は、原則として納税猶予制度を適用している場合に受けることができますが、納税猶予制度を適用していない場合でも、国外転出時から5 年以内に帰国することで、帰国時まで継続保有している対象資産については、その資産に係る含み益の所得税等の取消しを行うことはできます。

国外転出時課税制度の概要は上述の通りですが、具体的に国外転出時課税制度の対象になることが想定されるケースをご紹介いたします。

国外での販路拡大、人材確保、工場建設など様々な理由で海外に進出する会社は多いかと思います。海外進出という重要な仕事なだけに、社⾧自ら海外に赴き現地で陣頭指揮をとるということもあるでしょう。このようなとき、特に社⾧が創業オーナーであれば株式の保有割合も高いため、非上場会社であったとしても株式の価値は1 億円以上となる場合があります。

社⾧の相続対策や事業会社の安定株主対策として、資産管理会社の株主を社⾧ではなくお子様にしているケースも多いかと思います。資産管理会社に負債がなく、資産が事業会社株式のみであれば、資産管理会社の時価は「事業会社の株価×保有株数」となり、資産管理会社の株式の価値は1 億円以上となる場合があります。

社⾧ご自身が海外に出国する場合は、顧問税理士に「実は海外に住むことになりました」と相談を持ち掛けることが多いかと思われますが、お子様(海外留学)のことは社⾧とは直接関係がないことから、税理士に相談するという意識が働かないことが間々あります。このようなケースは特に留意が必要です。

創業当時から会社の成⾧に貢献していた従業員は、ストックオプションの付与割合が高い場合があり、上場後に当該ストックオプションを権利行使しているとき、従業員の保有する事業会社株式の価値は1 億円以上となることがあります。

従業員が出国する場合、会社が行う年末調整で所得税等の計算が完了している場合が多く、納税管理人の届出を行って確定申告をする方は少ないと思われます。会社としては従業員個人の財産まで把握することはできませんが、従業員が保有している事業会社の株式の価値は算定できるため、「国外転出時課税制度というものがあるため確認してください」と注意喚起をするのが理想といえます。

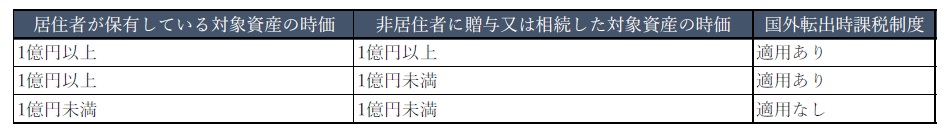

上述した内容は、1 億円以上の対象資産を保有している本人が国外転出した場合の所得税等の課税の取り扱いですが、1 億円以上の対象資産を保有している日本の居住者が、日本の非居住者の方に対象資産を贈与又は相続した場合にも国外転出時課税制度の対象となります。

なお、この場合には、非居住者に贈与又は相続した対象資産の時価が1 億円未満であったとしても、日本の居住者が1 億円以上の対象資産を保有している場合は国外転出時課税制度の対象となりますので留意が必要です。

「国外転出時課税制度」は、国外転出時に対象資産の含み益に所得税等が課税されるものの、国外転出時の前に納税管理人の届出を行い、かつ、担保提供することで所得税等の納税を回避することが可能となります。また、対象資産を継続保有し、納税猶予期間内に帰国する(日本の居住者になる)ことで、国外転出時の所得税等の課税の取消しをすることができますので、国外転出時における納税管理人の届出の提出を失念しないように注意が必要です。

適切に手続きを行うことで課税されない所得税等も、手続きを怠ることで課税されてしまう制度であり、社⾧のみならず、ご家族や従業員の国外転出時にも課税される場合があるため、「海外に住むことになった」というときには、その国外転出前に顧問税理士にご相談ください。

国際税務 プラクティスグループ(international@aiwa-tax.or.jp)