筆者:橋本 伸悟

近年、新型コロナウイルスにより働き方が大きく変わりました。特に、海外への渡航制限から、国境を超えたリモートワークをする人も多くなりました。その際、頭を悩ませるのは源泉所得税の徴収についてです。

今回は国境を越えたリモートワークの源泉徴収について解説いたします。

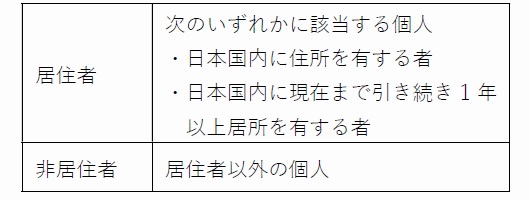

①従業員が『居住者』or『非居住者』

②給与支払者が『日本の会社』or『海外の会社』

①については、『居住者』か『非居住者』かにより、課税される所得の範囲が異なります。従業員の給与のうちどのようなものが、日本での課税に該当するかを判定する際に重要になってきます。

②については、給与支払者が『日本の会社』か『海外の会社』かにより、会社が源泉所得税を徴収するかは異なります。支払う場所も判定する上で重要になってきます。

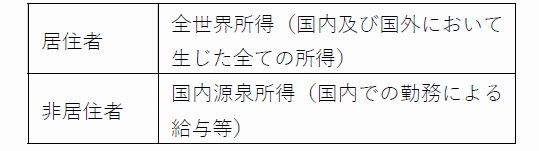

それぞれの定義と課税所得の範囲は下記の通りです。

居住者は全世界所得であるため、海外に勤務していて、海外の仕事をしていたとしても課税所得が発生します。

つまり、どんな時でも日本での納税はあります。

非居住者は国内源泉所得に限定されていますので、主に日本での勤務による所得に対して課税が発生します。

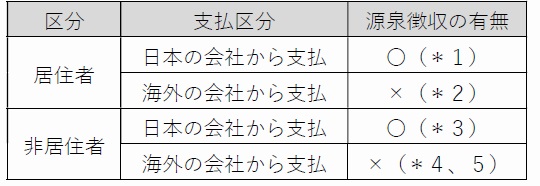

㋐給与支払者が日本の会社(国内で支払)

所得税法では、居住者に対し国内において給与等の支払をする者は源泉徴収をするとあります。日本の会社が居住者に給与を支払う場合は、源泉徴収が必要になります。

非居住者に対しては、国内において国内源泉所得の支払をする者は、源泉徴収をするとあります。日本の会社が非居住者に給与を支払う場合、日本での勤務による給与(国内源泉所得)に対して源泉徴収を行い、海外での勤務による給与に対しては源泉徴収が不要となります。

㋑給与支払者が海外の会社(国外で支払)

リモートワークで日本の業務を行っていたとしても、海外で勤務している場合には、海外の会社からの給与の支払いは源泉徴収が不要です。

日本での勤務による給与(国内源泉所得)の支払が海外で行われた場合には、原則として源泉徴収は不要です。ただし、その支払者が国内に事務所等を有するときは、その支払者が国内源泉所得を国内において支払ったものとみなして源泉徴収をする必要があります。

*1:税額表に応じた源泉徴収・年末調整を行います。

*2:会社の源泉徴収は不要ですが、従業員の方が確定申告をする必要があります。

*3:20.42%で源泉徴収を行います。

*4:海外の会社が国内に事務所等を有するときは源泉徴収する可能性があります。

*5:従業員の方が確定申告をする必要があります。

日本滞在期間等が183 日以内等の短期滞在者免税の要件を満たせば課税の必要がないことがあります。

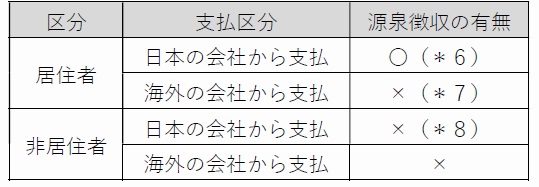

*6:税額表に応じた源泉徴収・年末調整を行います。

*7:会社の源泉徴収は不要ですが、従業員の方が確定申告をする必要があります。

*8:日本の法人の役員として海外で勤務する場合、20.42%の源泉徴収が必要になることがあります。

国境を超えたリモートワークの源泉徴収は非常に複雑です。短期滞在者免税については国内法のみならず、租税条約の確認も必要になってきます。実際に給与の支給が決定した場合は条件を整理し、税理士等への相談を推奨します。