筆者:後藤

平成25年度の税制改正大綱が平成25年1月24日に発表されました。今回の税制改正のうち、所得税、相続税、贈与税について特に重要な項目をご紹介します。

最高税率が現行の40%(課税所得1,800万円超)から、45%(課税所得4,000万円超)に引き上げられ、住民税と合わせた最高税率は55%となります。

なお、平成25年1月1日以降は、上記税率に復興所得税が2.1%加算されます。平成27年分の所得税から適用されます。

上場株式の配当・譲渡所得等に係る10%の軽減税率(所得税7%、住民税3%)は、平成25年12月31日をもって廃止され、平成26年1月1日以降については20%(所得税15%、住民税5%)の税率となります。

定額控除が3,000万円(現行:5,000万円)に引き下げられるとともに、法定相続人比例控除も一人につき600万円(現行:1,000万円)に引き下げられます。

例えば、法定相続人が3人のケースでは、現行は8,000万円(5,000万円+(1,000万円×3人))まで非課税であるところ、改正後は4,800万円(3,000万円+(600万円×3人))に非課税枠が縮小されます。

課税価格2億円超については段階的に税率が引き上げられます。

最高税率は現行の50%から55%に引き上げられます。

適用時期は(1)~(3)いずれも平成27年1月1日以後の相続又は遺贈により取得する財産に係る相続税について適用されます。

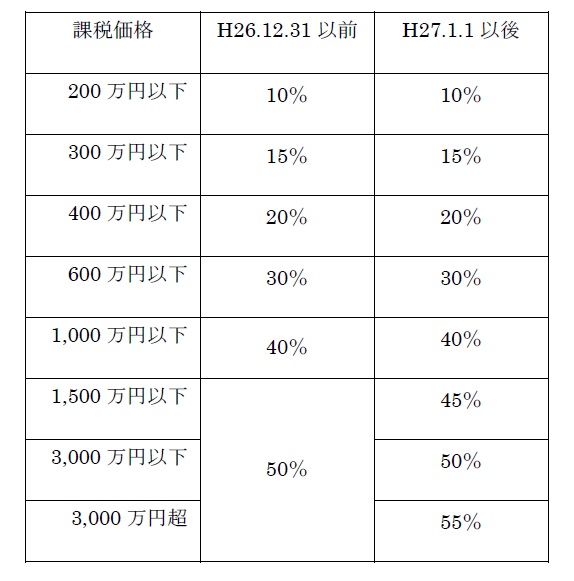

相続時精算課税制度の対象とならない贈与財産に係る贈与税の税率構造が以下の2 通りに区分されます。

最高税率は現行の50%から55%に引き上げられる一方で、父母や祖父母等からの少額の贈与については、税率が引き下げられます。

平成27 年1 月1 日以後の贈与により取得する財産に係る贈与税について適用されます。

①20 歳以上の者が直系尊属(父母、祖父母、曽祖父母等)から贈与を受けた場合

②上記①以外

受贈者(30 歳未満の者に限る)の教育資金に充てるためにその直系尊属が金銭等を拠出し、金融機関に信託等をした場合には、信託受益権の価額又は拠出された金銭等の額のうち、受贈者1 人につき1,500 万円(学校等以外の者に支払われる金銭については500 万円を限度)までの金額に相当する部分の価額については、平成25 年4 月1 日から平成27 年12 月31 日までの間に拠出されるものに限り、贈与税を課さないこととされます。

非課税拠出額から教育資金支出額を控除した残額については、受贈者が30 歳に達した日に贈与があったものとして贈与税が課されます(受贈者が死亡した場合は非課税)。