筆者:矢崎

平成25年度税制改正において、個人の所得水準の底上げを図ることを目的として、所得拡大促進税制が創設されました。当該制度は法人または個人事業主が適用対象となっていますが、今回は法人を前提としてご紹介いたします。

当該制度は、国内雇用者に対する給与等(注1)を増加させた企業については一定の税金を控除します、という企業に対する税制優遇制度です。

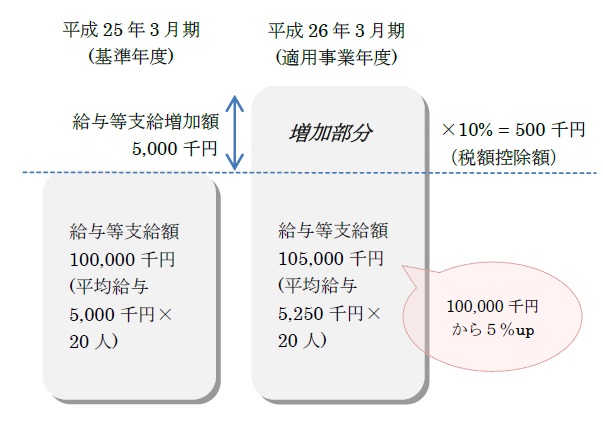

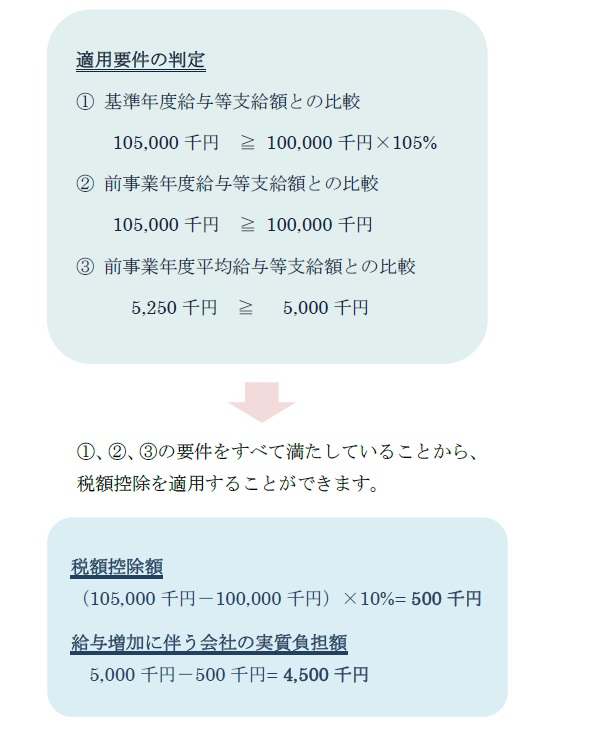

平成25年4月1日から平成28年3月31 日までの期間内に開始する各事業年度において、青色申告法人が下記要件を満たす場合には、雇用者給与等支給増加額(注2)の10%相当額につき税額控除をすることができます。なお、控除額は法人税額の10%(中小企業等は20%)を限度とします。

雇用者給与等支給増加額×10%

雇用促進税制は、平成23 年度税制改正において創設され、平成25 年度改正でその税額控除額が拡充されていますが、所得拡大促進税制と雇用促進税制とは有利選択となっており、重複適用はできません。

なお、所得拡大促進税制については、雇用促進税制のようにハローワークに雇用促進計画を事前に提出しなければならないなど、特段の手続きを行う必要はありません。

所得拡大促進税制は、企業が利益獲得のため、従業員のインセンティブを増加させた時に、給与増加に伴う負担額を税額控除という形で実質的に軽減することができるという利点があります。また、事前手続きの必要がなく、上記要件を満たすことで当該制度の適用を受けることが可能ですので、申告書作成時に適用の可否をチェック下さい。