筆者:税理士 松田 雄一

1997年の独占禁止法の改正により純粋持株会社の設立が解禁され、2020年末時点において約600社の上場会社が持株会社体制を導入しています。これは、上場会社の全体数からみた場合、「7社に1社」が持株会社であるということになります。

このように現在多くの上場会社で採用されている持株会社体制ですが、これはどのような理由によるものなのでしょうか。

企業が同制度を導入する目的、メリットをIR情報を通じて見ていきます。

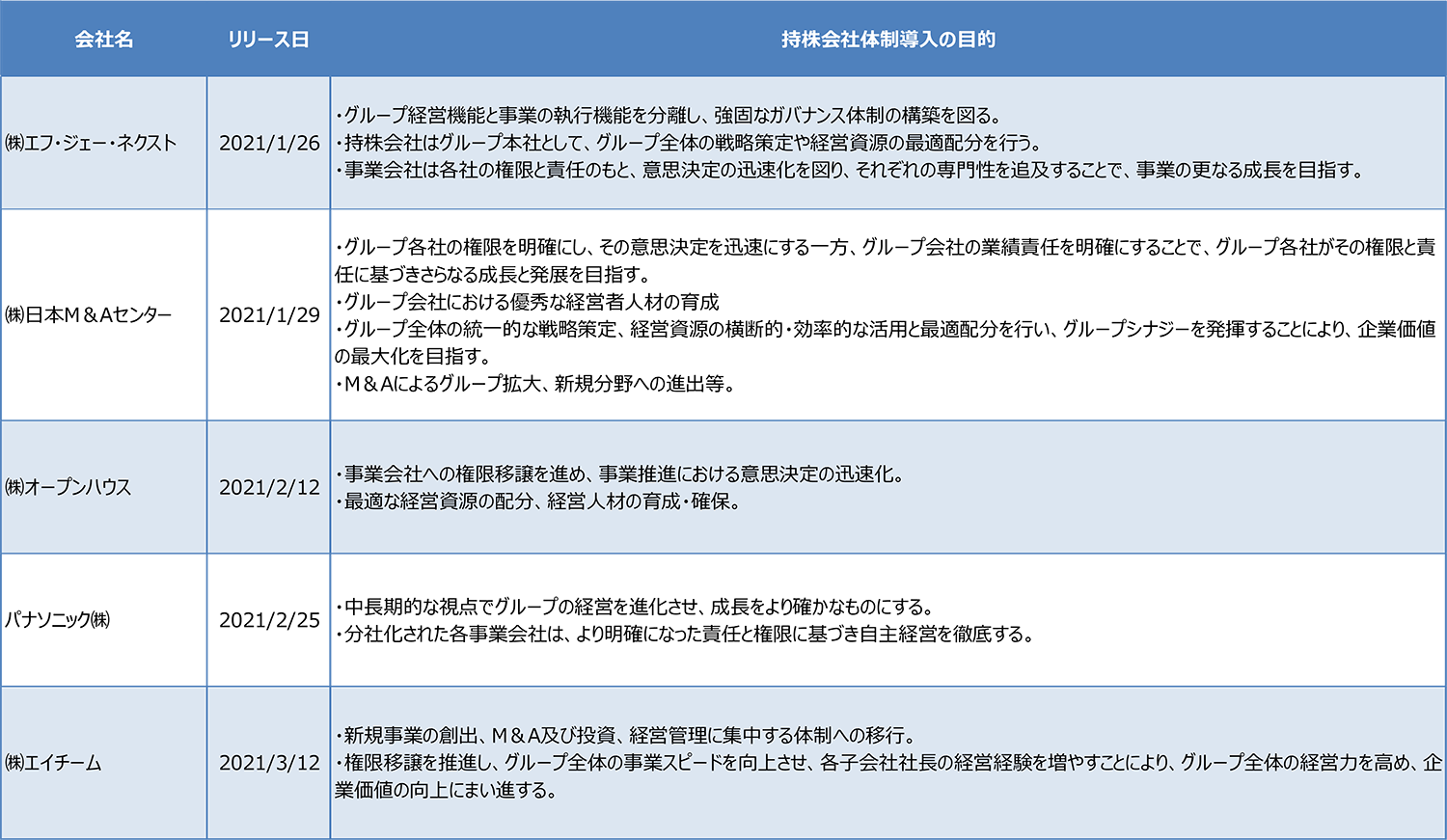

ここ数年、毎年20社~30社程の上場会社が持株会社体制を導入しています。

2021年上期にIR情報で持株会社体制の導入を公表した企業のうち、サンプルで下記の5社をピックアップしてみましたが、各々の会社が持株会社体制導入の目的を「経営と事業執行の分離」、「経営者人材の育成」、「M&A」といったフレーズを用いて説明しています。

上記の IR 情報をもとに持株会社体制導入の目的を検討していきます。

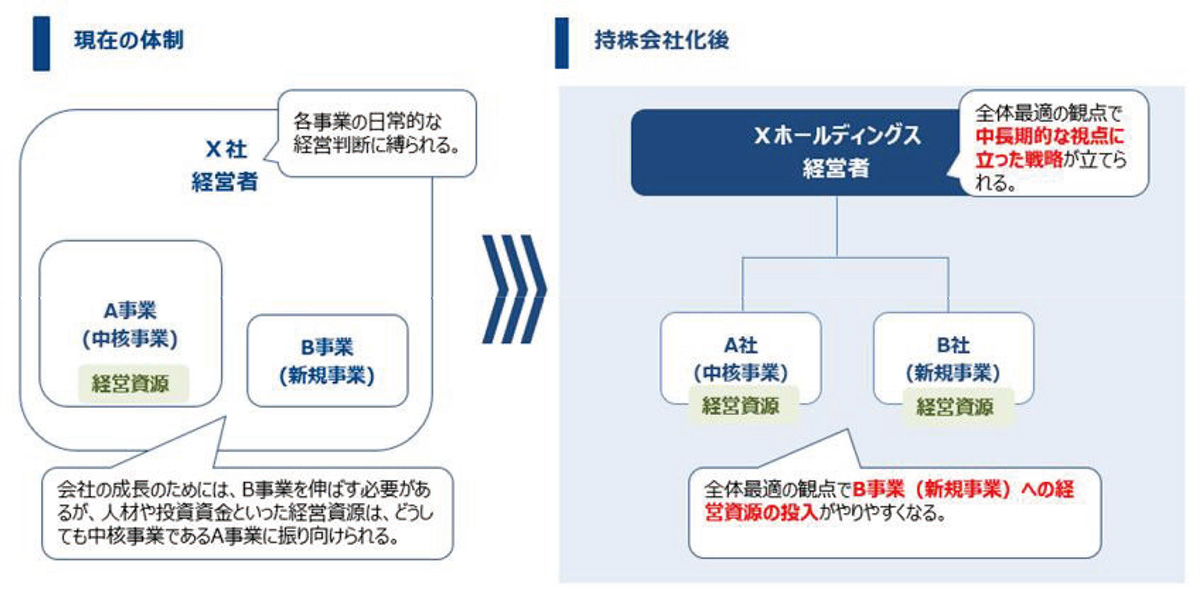

経営者は本来、中長期的な視点で会社全体を俯瞰し、「会社が進むべき道」を熟考し、それを実行していく必要がありますが、どうしても各事業の日常的な経営判断に多くの時間と労力が割かれることになってしまいます。

そこで、持株会社体制を導入し、(全体俯瞰の)経営と(日常の経営判断である)事業執行を分離することで、持株会社の経営者は経営管理と戦略的意思決定に特化し、全体最適の観点で中長期的な視点に立った戦略を立てることが可能となります。

例えば、企業内において中核事業の発言力が強いと「ヒト・モノ・カネ」といった経営資源はどうしてもその中核事業に集中しやすい状況となります(そういう意思決定がされがちになる。)。しかし、持株会社体制を導入することで中核事業は持株会社傘下の一会社となるため、持株会社の経営者は全体最適の観点で新規事業への経営資源投入の意思決定がしやすくなります。

また、各事業会社の事業遂行上の責任が明確になることにより、意思決定の迅速化が図られるとされています。

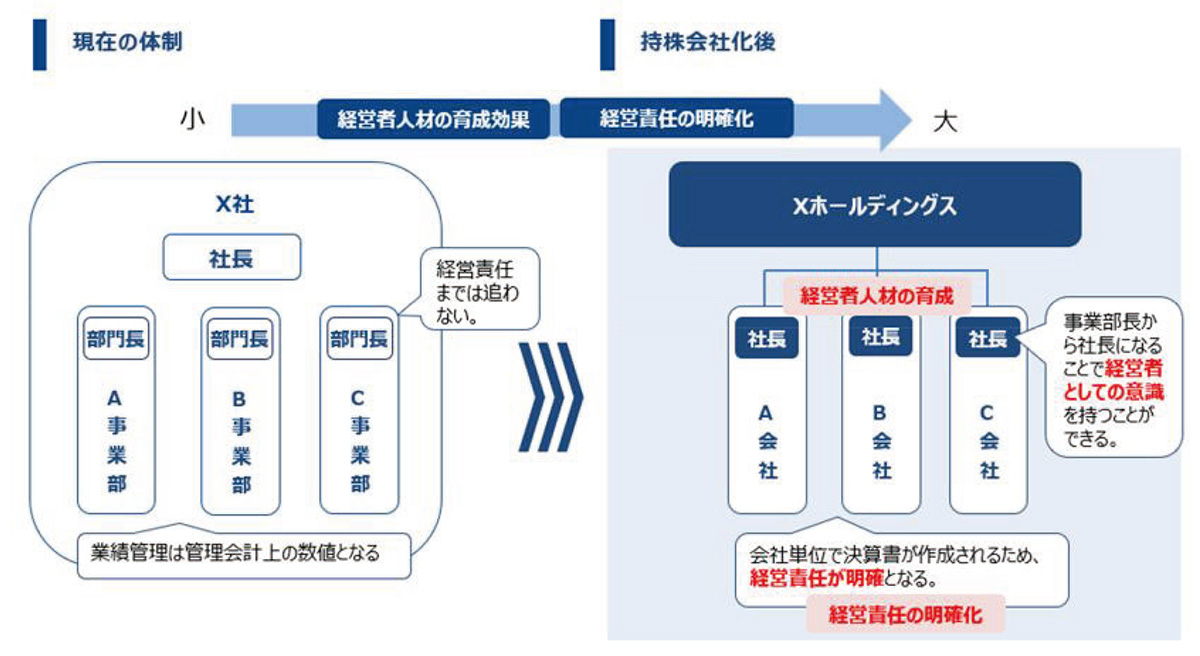

上記①の「経営と事業執行の分離」により、事業部門長は独立した「一会社」の社長となるため、必然的にこれまでより権限移譲が進み、より自律的に事業を行う環境が整うことになります。

また、これまでの各事業部の業績管理は管理会計上の数値だけで経営責任までは負っていませんでしたが、事業部が一つの会社となることで、財務諸表という客観的指標によって評価されることになるため、経営責任が明確となり、さらに責任が明確となることで、業績のみならずバランスシートや資本効率に対しても意識を持てるようになります。

あいまいな評価基準や評価指標では責任ある判断が下せないのは当然であり、何よりも意識の改革が進むことが期待されます。

「立場が人を育てる」といわれるように、経営に対して責任を負う地位が与えられることにより、そのような自覚が芽生え意識や行動が相応のものになるわけです。企業を存続させるために将来の経営者人材を育成することは重要な経営課題であることから、上場会社に限らず非上場会社においても、経営者人材の育成を持株会社体制の導入の目的にしている会社は多くあります。

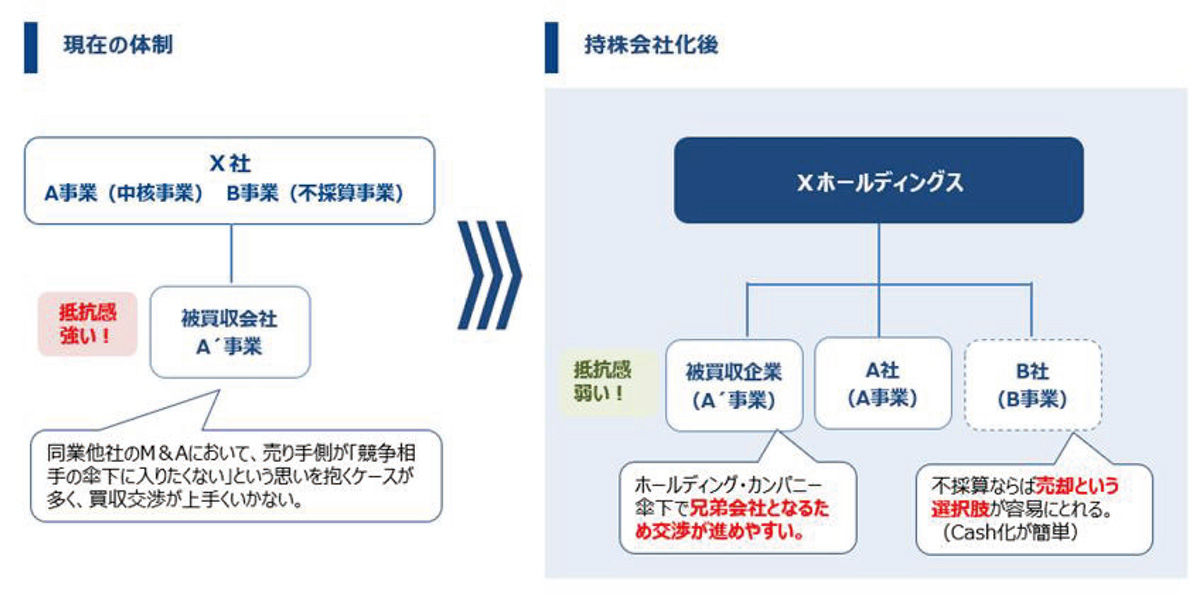

多くの持株会社が投資機能を有し、新規・既存事業の強化を含めてM&A を活発に推進していますが、一般的に持株会社体制を導入しているほうがM&A を推進しやすいといわれています。

その理由の一つに同業他社を買収する場合、買収される立場の会社からすると「ライバル会社の傘下に入りたくない」という気持ちが働くためM&A のハードルが上がりますが、持株会社傘下で兄弟会社とすることで買収される側の心理的な抵抗を和らげることができ、結果交渉が進めやすくなることがあります。

また、会社にはそれぞれの企業文化があり、当然、人事制度の違いもあります。会社は人で成り立っていると言っても過言ではなく、人にまつわる企業文化や人事制度の違いによる「異質感」は、想像以上に社員の方々の心理的不安要素となります。したがって、「合併」ではなく会社という箱を維持した形での受け入れがしやすい(しかも、子会社ではなく兄弟会社という位置付けであれば尚更)持株会社体制は、M&A 推進にはもってこいの仕組みといえます。

その他、自社が不採算事業を抱えていて、当該事業を売却しようとする時には、持株会社体制により子会社化している方が事業の売却が容易となるメリットがあります。

持株会社体制には多くのメリットがあるため、今後も業種、規模を問わず同体制を導入する企業は多く出てくると見込まれます。

一方、グループガバナンスの方針が曖昧なまま持株会社体制を導入してしまうと、子会社が勝手な動きをして遠心力が強まったり、事業部単位から会社単位になることでヒト・情報といった経営資源の流動化が低下してしまう、さらには、取締役会などの意思決定が複層化してしまう、自分が属する事業会社視点での発想になりがちになる、持株会社運営のためのコストがかかる、などのデメリットが発生する可能があります。

また、税務面でも、複数の事業部が一つの会社内にあって事業活動を行うときと複数の事業会社が持株会社の傘下で事業を行うのとでは大きな違いがあります。端的には、法人税の申告は「1 回だけ」なのが「会社の数だけ」必要になり、状況に応じて、グループ通算制度の導入などの検討も必要になります。

実際の持株会社化の移行にあたっては複雑な税制や法務手続きなどが絡んでくるため、メリットのみに着目せず、デメリットを含めてあらゆる角度から検討する必要があります。

ホールディングス化プラクティスグループ(holding‐company@aiwa‐tax.or.jp)