筆者:後藤 類

研究開発税制とは、企業が研究開発を行っている場合に、一定金額を法人税額から控除する事ができる税制です(法人税額が発生しない事業年度は原則適用不可)。

企業の研究開発投資を促すため、令和3 年度税制改正により「控除率の見直し」「控除上限の引上げ」「クラウドを通じてサービス提供を行うソフトウェアに関する研究開発を支援対象に追加」など複数の改正が行われました。

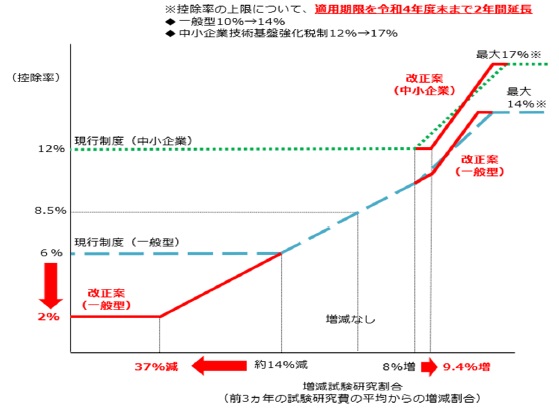

上記の図の通り、控除率カーブ(上記図の赤線部分)の見直し及び控除率の下限の引き下げが行われます。これにより、例えば増減試験研究割合(当期の試験研究費と前3 カ年の試験研究費の平均を比較した場合の増減割合)が9.4%を超える場合に、一般形(中小企業以外に適用されるもの)については最大の控除率である14%に、中小企業であれば17%により早く到達する事ができるようになりました。この場合、試験研究費の総額(支出額)×14%又は17%を法人税額から控除できるため(控除上限あり)、より多くの試験研究費を投入しようという増加インセンティブが働くようになると考えられます。

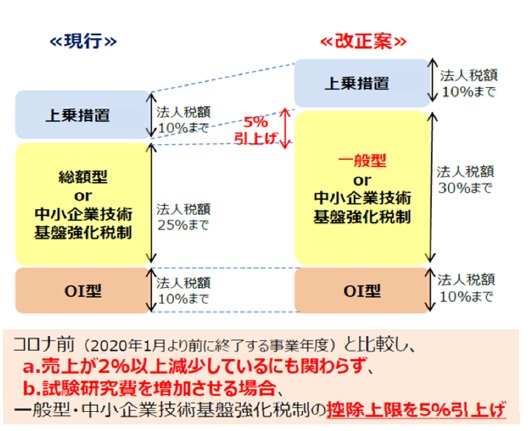

改正前は法人税額から控除できる試験研究費の額は、最大でも法人税額の45%でした。しかし、今回の税制改正により、コロナ前と比較して売上が2%以上減少しているにも関わらず試験研究費を増加させた場合に控除上限額に当期法人税額の5%を上乗せする措置が策定されました。

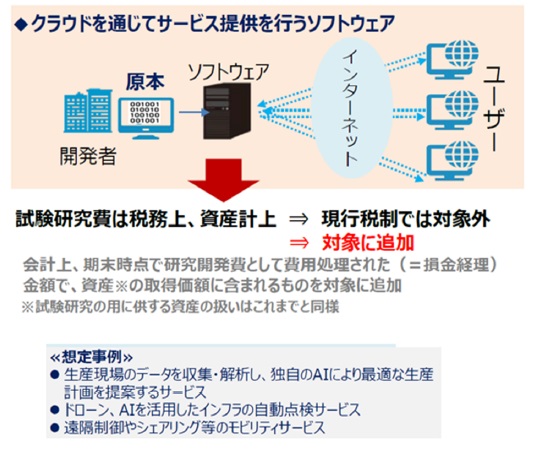

これまでの研究開発税制は、「損金(税務上の費用)の額に算入」される試験研究費の額が対象とされてきました。

したがって、自社利用ソフトウェア(クラウドを通じてサービス提供を行うソフトウェアなど)に係る研究開発費は、将来の収益獲得又は費用削減が不明なものについて会計上費用計上しますが、税務上は資産計上が必要なため、「損金の額に算入」される試験研究費には該当せず、研究開発税制の対象外となっていました。

しかし、DX 促進のためには、クラウドを活用してソフトウェアを提供する仕組みの構築が不可欠であり、ソフトウェア分野における研究開発を支援する目的から、税務上資産計上される研究開発費であっても、税額控除の対象とする改正が行われました。

2 控除率の見直し、3 控除上限の引上げは令和3 年4 月1日から令和5 年3 月31 日までの間に開始する各事業年度について適用可能です(時限措置)。

4 の自社利用ソフトウェアに関する改正は令和3 年4 月1 日以後に開始する事業年度から適用されます。

国際競争力を失わないためには、企業の研究開発投資を国全体で後押しする必要があり、今回の税制改正もそのような趣旨が色濃く反映されたものとなっています。

特に、4 の自社利用ソフトウェアに関する改正は、今後DX を進めていく企業が増加する事を考えると該当する企業も多くなると思いますので研究開発税制の適用の有無を早めにご検討いただければと思います。