筆者:堀田 雅人

平成30 年度税制改正大綱において、平成32年分の所得税より基礎控除が見直され、給与所得控除額及び公的年金等控除額が引き下げられる改正が盛り込まれました。

上記改正に伴い、下記の二つの申告書が新設されることとなります。

【改正の内容】

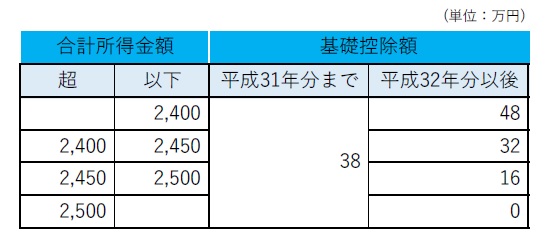

基礎控除額が一律10 万円引き上げられます。

合計所得金額が2,400 万円超2,500 万円以下の場合には所得金額に応じて控除額が逓減され、2,500 万円を超える場合には、基礎控除額は0 円になります。

【基礎控除申告書の新設】

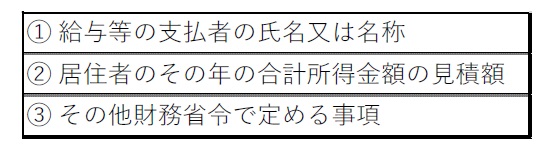

基礎控除の適用について所得制限が設けられることから、年末調整において基礎控除の適用を受ける場合には、「給与所得者の基礎控除申告書」の所轄税務署長への提出が必要となります。ただし、扶養控除等申告書等と同様に、税務署長から提出を求められた場合以外は、給与支払者の保存が認められる方向です。

この申告書には下記の事項を記載する必要があります。

【改正の内容】

給与所得控除額が一律10 万円引き下げられます。

給与所得控除の上限額が適用される給与等の収入金額が850 万円(現行1,000 万円超)とされ、その上限額が195 万円(現行220 万円)に引き下げられます。つまり、850 万円を超える場合には増税となります。

ただし、給与収入の金額が850 万円を超える者で、自身が特別障害者又は23 歳未満の扶養親族がいる場合等には、税負担が増加しないよう、年末調整において一定額が給与所得金額から控除されます。

【所得金額調整控除に規定する申告書の新設】

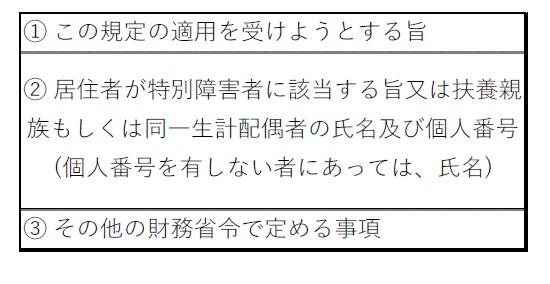

この控除の適用を受ける為に提出が必要な申告書が「年末調整に係る所得金額調整控除に規定する申告書」です。

この申告書は、従業員がその年最後に給与等の支払を受ける日の前日までに給与支払者へ提出しなければならず、給与支払者が受け取った日に税務署長に提出されたものとみなされます。

この申告書には以下の事項を記載する必要があります。

平成32 年分以後の所得税について適用される予定です。

現行の扶養控除等(異動)申告書、保険料控除申告書に加えて申告事項が増えることで源泉徴収事務が煩雑になることが予想されます。

税制改正法案の成立後、より詳細な情報が出てきますので、実務担当者は慌てることのないよう、情報をキャッチアップしておく必要があります。