筆者:杉山 祐希穂

令和7 年度税制改正では、中小法人等の軽減税率の特例の見直しや防衛力強化のための新たな税制措置など、法人課税に関する重要な改正が行われました。

これらの改正は、単に税率水準の変更にとどまらず、法人の税額計算や税効果会計への影響を含む内容となっています。

本稿では、以下の3 点ついて概要と実務上の留意点について解説いたします。

中小法人等の軽減税率の特例とは、リーマン・ショック時の経済対策として導入された時限措置であり、中小法人等(期末資本金の額が1 億円以下である普通法人等)の所得金額のうち年800 万円以下の部分に適用される法人税率について、19%から15%に軽減される特例をいいます。

当該特例措置は、賃上げや物価高への対応を踏まえ、適用期限を令和9 年3 月31 日まで2 年間延⾧するとともに、以下の見直しが行われています。

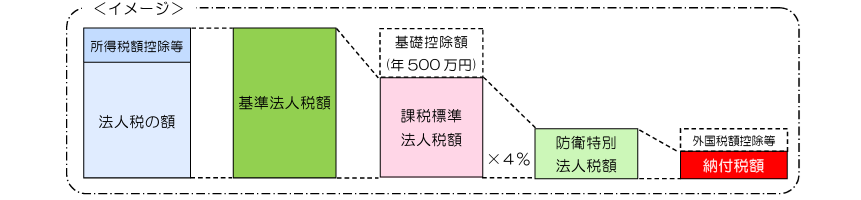

なお、法人税及び地方法人税において外国税額控除を適用しても控除しきれない金額がある場合には、防衛特別法人税から控除することができます。

また、上記計算結果等に応じて課税標準法人税額が0 となる場合(所得が発生しない場合、基準法人税額が基礎控除額を下回る場合等)には、防衛特別法人税を納める必要はありません。

税効果会計については企業会計上の資産または負債の額と、課税所得計算上の資産または負債の額の差異(以下「一時差異」)が、解消される見込みの年度の法定実行税率を使用して繰延税金資産及び繰延税金負債を計算する必要があります。

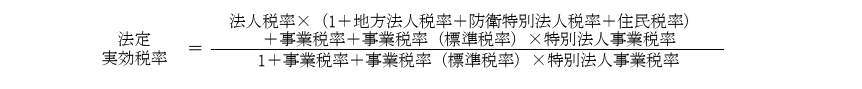

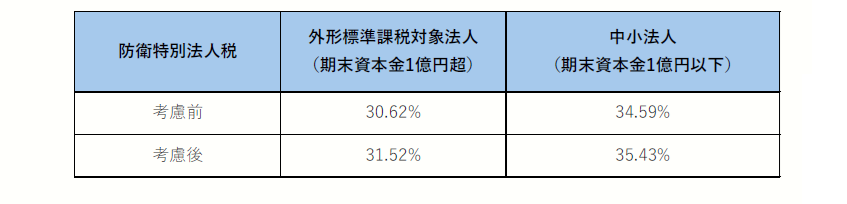

防衛特別法人税については、税効果会計に係る会計基準の適用指針(以下「税効果会計指針」という。)第46 項(繰延税金資産及び繰延税金負債の計算に用いる税率)に掲げる「税金」には明示されていませんが、法人税に対する付加税として課されるものであるため、税効果会計指針第4 項(2)に定める「法人税その他利益に関連する金額を課税標準とする税金」に該当するものと考えられます。したがって、令和8年4月1日以後に開始する各事業年度において解消が見込まれる一時差異に対しては、防衛特別法人税の税率を加味する必要があり、防衛特別法人税を加味した法定実行税率は下記の通りとなります。

防衛特別法人税の計算では、基準法人税額から基礎控除額を控除することとされていますが、法定実効税率の計算式には、重要性の観点から考慮されておりません。

なお、防衛特別法人税考慮前と考慮後の法定実効税率の差は下記の通りです。

※地方税の税率は、東京都の超過税率を基に計算しています。

中小法人等の軽減税率の特例の見直しは、影響を受ける法人が限定的と考えられますが、防衛特別法人税の創設は、会社規模に関係なく、各事業年度の所得に対して法人税が課されるすべての法人に影響がある制度です。

また、令和8 年4 月1 日以後に開始する事業年度の税効果会計の計算において、一時差異の解消が見込まれる場合には、一時差異の発生事業年度から防衛特別法人税の税率を加味した法定実効税率の計算、税率変更に伴う繰延税金資産及び繰延税金負債の修正差額による注記等をする必要があるためご留意ください。